カードローン申し込みに必要な必要書類とは?書類集めが面倒な時の対処法や注意点も紹介

カードローン審査に必要な書類は、できるだけ早めに準備する必要があります。なぜなら、書類の提出が遅れてしまうと、審査は一向に進まなくなるからです。特に「1時間でも早く融資を受けたい」という方は、先に必要書類を集めるようにしてください。

本記事では、必要な書類の一覧と審査申し込みの注意点などについて解説しますので、ぜひ参考にしてみてください。

目次

カードローンの申し込みで必要な書類とは

カードローンの申し込みには、書類として自分の身分を示す身分証明書が必要になります。身分証明書を提出すべき理由は、申し込みをしたのが「本人かどうか」カード会社が確認するためです。

これは、第三者によるなりすましや(融資詐欺など)犯罪を防止する目的があります。

必要な書類は下記の本人確認書類2点と、収入証明書1点の計3点が必要です。なお、本人確認書類はコピーでも大丈夫です。

カードローン申込に必要な本人確認書類(2点必要)

運転免許証か運転経歴証明書

まず運転免許証、及び運転経歴証明書はカードローンの申し込み審査で使える書類の代表格です。

対象は日本国内で発行されたものに限りますが、おそらく多くの方が所有しているのではないでしょうか。

WEBで提出する場合は、表面だけでなく裏面を含めた両面の提出を求められることもあります。

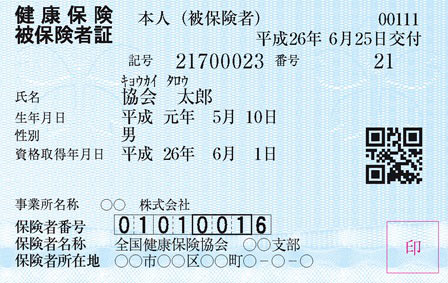

健康保険証(国民健康保険証か社会保険証)

保険証もカードローンの申し込み審査に使える書類です。ただし保険証を提出する場合、国民健康保険証と社会保険証では、審査結果は若干変わってきます。

保険証もカードローンの申し込み審査に使える書類です。ただし保険証を提出する場合、国民健康保険証と社会保険証では、審査結果は若干変わってきます。

社会保険証を提出する(所持している)方は「経営の安定した企業に勤めている」と判断されます。

しかし、国民健康保険証の場合は、自己負担で保険料を支払い取得する保険証です。そのため(社会保険証に比べると)保険料を支払う分、収入は不安定とみなされます。

保険証の種類

| 国民健康保険 | 主に自営業や無職の方が加入。 |

|---|---|

| 社会保険 | 会社員や公務員と、その家族が加入している。「健康保険組合」は大手企業、「協会けんぽ」は中小企業、公務員の方は「共済組合」に加入。 |

| 後期高齢者医療制度 | 75歳以上、または、65歳~75歳の一定の障害を持つ方が加入。 カードローンの申し込み対象は59歳以下~69歳以下である場合が多い。後期高齢者医療制度の保険証を持つ方は、カードローンの申し込み対象年齢に注意。 |

職種に応じて審査通過率が変わる

職種によっても、借り入れの金額や審査結果は変わってきます。世間的に「安定した職業」として認知されている、公務員や医師などの職種は、審査で良い評価(=プラス材料として判断されること)が得られます。次いで、上場企業にお勤めの方は、審査の可決率も(一般に比べて)高くなります。

職種によっても、借り入れの金額や審査結果は変わってきます。世間的に「安定した職業」として認知されている、公務員や医師などの職種は、審査で良い評価(=プラス材料として判断されること)が得られます。次いで、上場企業にお勤めの方は、審査の可決率も(一般に比べて)高くなります。

パスポート

日本国内で発行されたパスポートもカードローンの審査申し込みに使用できます。

パスポートには5年間有効なもの(紺色)と、10年間有効のもの(赤色)があります。有効期間に関わらず、どのパスポートも本人確認書類として使用できます。

パスポートを本人確認書類として利用する時は、顔写真ページと所持人欄(現住所記載)ページの提出が必要です。

個人番号カード(マイナンバーカード)

マイナンバーカードと呼ばれている個人番号カードも、本人確認書類として認められています。マイナンバーカードとは、個人を識別する番号(マイナンバー)がICチップに記録されたICカードです。

マイナンバーカードの表面には写真、氏名、住所、性別などが記載されていて、裏面には氏名、生年月日、個人番号が記載されています。

ただ、よく勘違いされる通知カード(顔写真なしのもの)は審査に使用することができません。役所などでマイナンバーカードを発行してもらう必要があるでしょう。

住民票の写し

発行後半年以内に限りますが、住民票の写しもカードローンの審査に使用することができます。

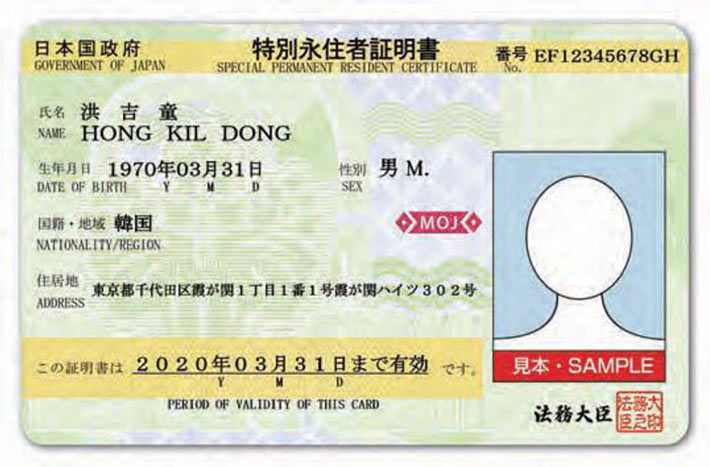

外国籍の方の場合

- 特別永住者証明書

- 在留カード

カードローンは外国籍の方でも利用可能ですが、上記のいずれかの書類が必要です。

特別永住者証明書

特別永住者証明書は、第二次世界大戦終戦前から居住している朝鮮人・在日韓国人・台湾人およびその子孫の在留(=特別永住者)を証明する書類のことを指します。

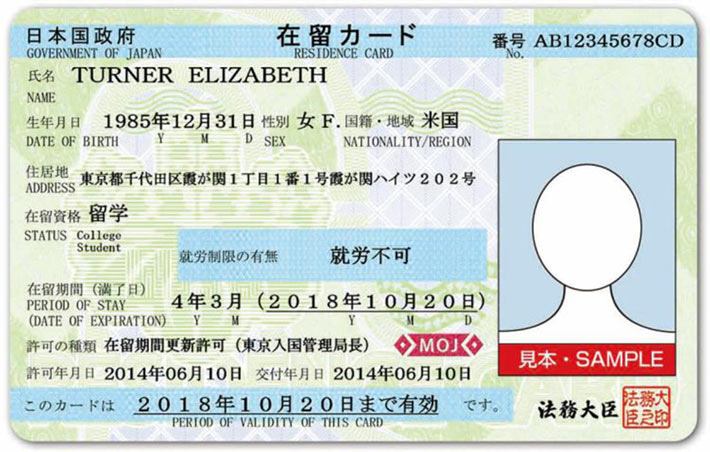

在留カード

在留カードとは、中長期在留者に対して発行されるカードのことで、永住者かどうかにより「在留カードの有効期限」が異なります。16歳以上の外国籍の永住者であれば交付日から7年間、永住者以外であれば在留期間の満了日までが有効期限です。

このように外国籍の方がカードローンを利用するには、特別永住者証明書や在留カードのような、「中長期間、日本滞在を証明する書類」が必須です。

本人確認書類に記載された現住所が異なる場合

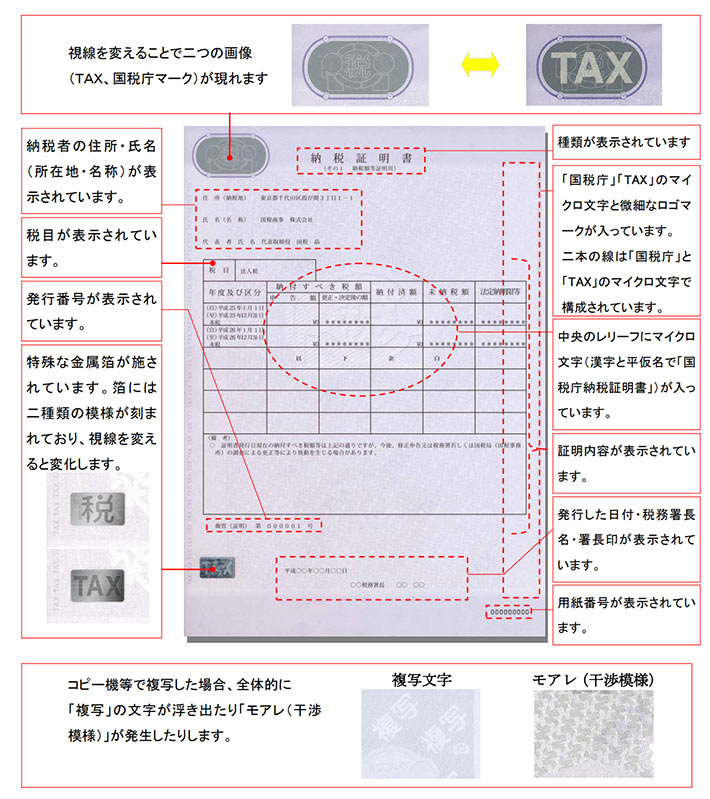

- 国税または地方税の領収書または納税証明書

- 社会保険料の領収書

- 公共料金の領収書(水道、電気、都市・ガス、NHK発行のもの)

- 住民票の写し(「発行日(6ヵ月以内)」が裏面に記載されている場合は両面とも)

本人確認書類に記載されている住所が現住所と異なる場合、上記の「住所が記載された書類」も併せて提出しなければいけません。

カードローン契約時に現住所が異なると、複数の書類が必要となるため、引っ越しした場合には、速やかに住所変更手続きを済ませておきましょう。

参考リンク:納税証明書 – 国税庁

カードローン申込に必要な収入証明書(1点必要)

カードローンの申し込み審査には、2点の本人確認書類に加え、下記の収入証明書も1点必要になります。

- 給与明細書(直近2ヶ月+1年分の賞与明細書)

- 源泉徴収票

- 確定申告書

- 所得証明書

- 納税通知書

所得証明証は1日で届かないので注意!

所得証明書の準備には、意外と時間がかかるのご存知でしょうか。手元に書類があれば手続きが早いのですが、1から準備をする場合は(全ての作業を)1日で終えることはできません。

審査や融資をお急ぎの方は、なるべく早く準備に取りかかり、申込手続を始めるようにしましょう。

所得証明書とは

所得証明書とは、市町村で手続きして発行する書類です。所得証明書も「最新年度分(証明年度が前年度分)」、「本人の氏名がフルネームで記載」「所得金額、収入金額が明確に記載」「発行日、発行元が記載」されている書類が、収入証明書として認められます。

所得に関する明細が手元に無かったら?

所得に関する明細をうっかり無くしてしまった、手元に無い!という場合は、納税証明書を再発行してもらいましょう。

所得に関する明細をうっかり無くしてしまった、手元に無い!という場合は、納税証明書を再発行してもらいましょう。

市役所や区役所にいけば、市民税(都内の場合は都民税)に関する証明書を発行してくれます。

書類を取りに行く時間が無い場合は、郵送でも対応してくれますが、受け取りまでに日数が掛かってしまいますので、夜遅くまで開いている市役所や支所の窓口を利用してください。

また、職場で給与明細や賞与明細の再発行をお願いしても構いません。「クレジットカードを作るために明細が必要」と説明すれば良いでしょう。

もちろん、カードローン会社は「会員のプライバシー保護を第一」に、融資や借入、審査のことは一切伏せて対応します。カードローン会社から申込者の勤め先に「在籍確認」する場合も、友人や知り合いを装って、電話をかけてきてくれます。

知りたいのは本当に「働いているか」ということ

カードカードローン会社はただ「本当に会社にいるかどうか」を確かめたいだけなので、審査のことやカードローン会社から(電話を)掛けていることは、一切黙って手続きを進めてくれます。

書類の提出もそうですが、所得証明書や身分証明が必要なのは、ただ「返済能力があるかどうか」確認したいだけなのです。

会社や家族、その他周囲の人たちには借入のことを知られず、カードローンが利用できます。

カードローン契約で収入証明書が必要なケース

消費者金融カードローンでは、貸金業法の総量規制の影響(=年収3分の1超の借り入れが不可)があり、下記のケースでは本人確認書類以外に「収入証明書」の提出が必須です。

- 借入額が50万円を超える場合

- 新規借入額と他社での利用残高合計が100万円を超える場合

50万円を超える借入額の場合や、他社と合わせて総額100万円を超える場合、収入証明書を提出することになります。

貸金業法、総量規制のルールでは「50万円を超える借入=年収150万円以上」「100万円を超える借入=年収300万円以上」が最低限必要な年収です。50万円を超えるお金を借りたい方は、前もって収入証明書を手元に準備しておきましょう。

貸金業法について

新たな借入れを行う際、当該借入れ後に1社からの借入残高(極度額を含む)が50万円を超える場合、または1社の借入残高(極度額を含む)と他数社からの借入残高が100万円を超える場合において、貸金業者は収入を証明する書面の提出を求めることが、法律上義務付けられています。

参考リンク:貸金業法

カードローン業者別!受理される本人確認書類一覧

カードローン契約に必要な本人確認書類ですが、受理される書類はカードローン業者ごとに多少異なります。以下では、それぞれのカードローンで認められる本人確認書類を確認していきましょう。

アコムが認める本人確認書類

アコムで受理される本人確認書類は以下の通りです。

- 運転免許証

- 個人番号カード

- 健康保険証 等

アコムの公式サイトでは、「運転免許証」の他に「個人番号カード」や「健康保険証」を本人確認書類として認めています。公的な身分証明書であれば、上記以外の本人確認書類(=パスポートなど)の提出でもOKです。

ただし、「顔写真がない書類、または書類の住所が現在の住所と異なる場合」は、『現住所が記載されてる住民票や公共料金の領収書』が必要な点に注意しましょう。

プロミスが認める本人確認書類

プロミスで受理される本人確認書類は以下の通りです。

- 運転免許証

- パスポート

- 健康保険証 + 住民票

プロミスも運転免許証やパスポート、健康保険証などの公的な書類を本人確認書類として認めています。ただし、健康保険証を提出する場合は「住民票」など、もう一点『公的な本人確認書類』を併せて提出しなければいけません。

また、本人確認書類に記載された「自宅住所」が異なる場合、下記の書類のいずれか一通が必要です。(発行日から6ヶ月以内)

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

- 公共料金の領収書(電力社、水道局、ガス会社、NHK発行のもの)

- 住民票の写しまたは住民票の記載事項証明書

プロミスでは、マネー・ローンダリング対策やテロ資金供与対策の強化、犯罪収益移転防止法の改正に伴い、平成28年9月より提出する本人確認書類の提出条件が変更されています。

プロミスで顔写真なしの本人確認書類を提出する場合

| 犯罪収益移転防止法の改正前(平成28年9月25日まで) | 健康保険証などの「原本の提示」 |

|---|---|

| 犯罪収益移転防止法の改正後(平成28年9月26日から) | 健康保険証などの「原本の提示」と、その他の本人確認書類(住民票の写し、戸籍謄本・抄本、印鑑登録証明書等)、または、自宅住所が記載されている書類の原本を提示。 |

プロミスは最短3分の即日融資で評判良し!原則電話の在籍確認なし!家族バレを避けて借りる方法

WEBなら最短3分融資も可能!初めてなら30日間無利息!

※お申込み時間や審査によりご希望に添えない場合があります。※WEB完結の対象金融機関は200行以上あります。

※原則電話による在籍確認なし

※学生は安定した収入がある方

| 審査時間 | 最短3分 | 融資時間 | 最短3分 |

|---|---|---|---|

| 利用限度額 | 1~500万円 | 実質年率 | 4.5%~17.8% |

SMBCモビットが認める本人確認書類

SMBCモビットで受理される本人確認書類は以下の通りです。

- 運転免許証

- 健康保険証

- パスポート

- マイナンバーカード※ など

SMBCモビットへ提出する本人確認書類は「運転免許証」の他に、「健康保険証」などの書類が認められています。

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などを提出する際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して提出する必要があります。

ただし、SMBCモビットの公式サイトを確認しても、アコムやプロミスのように「顔写真なしの本人確認書類(健康保険証)」提出時の注意事項が記載されていません。

幸いなことに、SMBCモビットでは健康保険証の提出をもって「本人確認」が行えます。「身分証明書は健康保険証しか持っていない」という方は、SMBCモビットへの申し込みを検討してみましょう。

SMBCモビットの審査・在籍確認の流れ!最短即日融資でおすすめ?

WEB完結なら「郵送物・電話連絡・ローンカード」なし

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。| 審査時間 | 10秒簡易審査 | 融資時間 | 最短即日 |

|---|---|---|---|

| 利用限度額 | 800万円 | 実質年率 | 3.0%~18.0% |

楽天銀行スーパーカードローンが認める本人確認書類

大手のネットバンク、楽天銀行スーパーカードローンで受理される本人確認書類は以下の通りです。

- 運転免許証

- 健康保険証

- パスポート

- 住民基本台帳(顔写真付)

- 個人番号カード(顔写真付)

上記の書類が本人確認書類として認められています。

公式サイトに記載されていますが、楽天銀行スーパーカードローンでは本人確認書類に加えて源泉徴収票や確定申告書など、「収入証明書類」の提出も必要な点に注意しましょう。

カードローン審査に必要な証明書集めが面倒な時の対処法

所得証明書不要なローンを使う

所得証明書を集めるのが面倒だという方、書類が揃うまで待てないという方は「所得証明書不要ローン」を利用しましょう。

所得証明書不要ローンは年々増えてきており、原則「身分証明書」だけで借りられる便利なローンです。

所得証明書不要ローンは年々増えてきており、原則「身分証明書」だけで借りられる便利なローンです。

こうしたサービスを利用すれば、手元にある保険証や運転免許証を提出(コピーでOK)だけで、必要なお金が借りられるので非常に簡単です。

所得証明書不要ローンが使えない・申込が出来ない人もいる

ただし、所得証明書不要ローンは、次の職業の方は利用できません。

- 自営者

- 年金受給者

- カードローン会社が「所得証明書が必要」だと判断した方

- その他

まず、自営者など「自ら事業を行っている方」は、自らの所得証明が難しいため、所得証明書不要ローンが利用できません。どのローンを利用しても、必ず「所得証明書を提出するよう」求められるので注意してください。

所得証明書不要ローンが使えるのは「社会保険証を持っている方」がメインです。一部、専業主婦の方に「所得証明書不要」とするローンもありますが、この場合も家族や配偶者が「社会保険証所持者」であることを前提にしています。

もし、社会保険証を持っていないのなら『所得証明書不要ローンは使えない』と判断してください。しかし、所得証明書不要ローンが使えなくても、ガッカリする必要はありません。自営者の方でも、通常のキャッシングローンは利用できます。

自営業の方は、納税証明書などの所得証明書を準備して審査を受けてみてください。最近の金融機関は「一人でも多くの人に融資を受けて欲しい」と考えているため、以前よりもローンの受け皿が広くなったと言われています。

特に、銀行系のカードローン会社(消費者金融)などは、申し込みやすいローンを次々と設け、新規利用者の獲得に成功しています。

カードローンの申し込みに必要な書類を集める上での注意点

マイナンバーカードと通知カードは違う

マイナンバーカードは身分証明書として認められていますが、通知カードは身分証明書として認められていません。

| カードの種類 | マイナンバーカード | 通知カード |

|---|---|---|

| 本人確認書類として認められるか | 認められる | 認められない |

| 内容 | 12桁の個人番号を記載した身分証明書 | 12桁の個人番号を通知するためのカード |

| サイズ | クレジットカードと同じサイズ(縦53.98mm、横85.60mm) | クレジットカードと同じサイズ(縦53.98mm、横85.60mm) |

| 素材 | プラスチック製 | 紙製 |

| 顔写真 | 有 | 無 |

| 取得方法 | 通知カードとともに送付される「個人番号カード交付申請書」により申請する。郵送やインターネットから申し込み可能。 | 簡易書留にて自宅に届く。 |

『有効期限が切れていないか』何度も確認

申込の失敗で特に多いのが、保険証や免許証の期限切れです。

期限切れが近づいている場合は、できるだけ早めに「切り替え手続き」を行ってください。

期限が切れていた場合、せっかく条件を満たしていても書類で落とされてしまう可能性が高いです。

現住所と書類の住所が合っているか確認

また、現住所と書類の住所が異なる場合も、できるだけ早めに更新を行ってください。住所の更新手続きが間に合わない場合は、公共料金の明細や請求書を用意しましょう。

公共料金とは、ガスや水道等を指します。スマートフォンや携帯電話、光回線やプロバイダー料の書類は(公共料金)として使えないので、注意してください。

最新の公共料金通知書(明細や請求書)を提出すれば、現住所の証明として受理されます。

申し込み審査に必要な書類集めは「相手の都合」も考えて行動する

どんなに小さな会社でも、給与明細や所得に関する明細を「即日発行してくれる」とは限りません。会社の規模や忙しさによって異なりますが、最低でも2日~3日の余裕をみて行動しましょう。

どんなに小さな会社でも、給与明細や所得に関する明細を「即日発行してくれる」とは限りません。会社の規模や忙しさによって異なりますが、最低でも2日~3日の余裕をみて行動しましょう。

また、市役所などに「郵送で手配」した場合は、さらに時間がかかることを計算に入れて行動してください。

例えカードローンが『即日発行可能』でも、所得証明書や必要書類が手元になければ、思いのほか時間がかかってしまうので、注意が必要です。

まとめ

カードローンの申し込み前に必要書類は準備しておこう

カードローンを申し込む場合は、すべての書類を手元に揃え、不備の無い状態で申し込むようにしましょう。また、キャッシングを急ぐ場合は、2~3日時間に余裕を持っておけば、慌てず冷静に対応できます。

カードローンを申し込む場合は、すべての書類を手元に揃え、不備の無い状態で申し込むようにしましょう。また、キャッシングを急ぐ場合は、2~3日時間に余裕を持っておけば、慌てず冷静に対応できます。

即日融資を希望される方も「早めの行動」を心がけ、必要な書類や手続を済ませるようにしてください。

本記事のほかにも、手続きの速い「ネット申込の活用方法」や「必要書類のこと」を詳しく紹介しています。ぜひ本記事と合わせて、参考にしてみてください。