未成年がFX取引で利益を出した場合、税金はどうすればいい?

未成年がFX取引で利益を出した場合、税金はどうなるのかが気になるポイントです。

今回は、未成年がFX取引で利益を出した際の税金はかかるのか、かかるとしたらいくらからなのかを解説します。

すでに未成年ながらFX取引で利益を出している方、これからFXを始める未成年の方は、ぜひ参考にしてください。

- 初心者向け!FX口座開設診断

- 簡単!2ステップの診断で、あなたに最適なFX会社をご紹介します!

あなたの年齢は?

未成年がFX取引で利益を出した場合の税金は?

未成年がFX取引で利益を出した場合の税金は、まず2パターンに分かれます。

今回は、雇用されていない学生やフリーターといった未成年と仮定して、解説します。

・合計所得金額が38万円以下の場合

・合計所得金額が38万円を超える場合

1.合計所得金額が38万円以下の場合

FXの利益以外にも、アルバイトの収入も含めて合計所得金額が38万円以下の場合は、基本的に所得税・住民税ともにかからず、「扶養家族」として扶養を受けられます。

アルバイトの場合は、給与所得控除65万円が受けられ、例えば年間のアルバイト収入が50万円あっても、控除でアルバイト代65万円までは引かれます。そうなると、アルバイトで稼いだ金額は気にせず、FXの利益のみで38万円を超えなければOKです。

超えてしまった場合は、確定申告(納税)が必要です。扶養控除からも外れてしまいますので、ご注意ください。

2.合計所得金額が38万円を超える場合

合計所得金額が38万円を超える場合、住民税は125万円を超えるまではかかりませんが、所得税がかかってきます。

先述の通り、アルバイト収入との合計額(アルバイトは給与所得控除が受けられる)で決まりますので、合計金額が38万円を超えないように注意が必要です。

基本的には、学生であっても38万円を超えたら税金がかかってくる、扶養控除が受けられなくなる、と覚えておいてください。

FXの取引で出た利益にかかる税率は、所得税、住民税、復興特別所得税をあわせて「20.315%」です。いくら支払えばいいのかの目安として、覚えておきましょう。

未成年がFX取引をする際の税金の注意点

未成年がFX取引をする際は、先述の通り稼いだ金額によっては「扶養控除」から外れてしまいます。また、もう一つの注意点として、年収が130万円を超えると「社会保険、国民健康保険」に個別に加入しなくてはいけなくなってしまい、大幅に支出が増えます。

親御さんの扶養から外れてしまったり、社会保険に加入義務がでてしまったりするのが困る場合は、FXで稼ぐ金額を調整する必要が出てくるでしょう。

とはいうものの、堅実なトレードをしていて、未成年で38万円以上の利益……というのは少し考えにくい数字です。

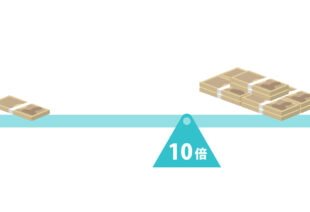

元手が多ければ話は変わってきますが、よほどレバレッジを大きくかけなければ、未成年で38万円の利益というのはあまり現実的ではありませんので、気にしなくても大丈夫でしょう。

投資は計画的に、コツコツとトレードをかさねて堅実に利益を得るようにしてくださいね。

未成年がFX取引で利益を出した時に税金がかかるケースも!よく確認しておこう

未成年がFX取引で利益を出した場合も、専業主婦や自営業の場合と同じく「38万円」が税金が発生する金額の目安になります。

この金額を超えると、税金を納める必要が出てきます。

FX取引で38万円の利益は未成年にとって非常に大きいですが、絶対に不可能な数字でもありません。

取引をする際は、扶養から外れたくない場合は38万円を超えないように気をつけるようにしましょう。

おすすめFX業者特集

FX初心者が気になるオススメFX会社・FX口座を提供サービスで徹底比較!