クレジットカードを増枠するメリット!利用限度額を引き上げる方法も解説

本記事はプロモーションを含みます

現金が無くても買い物が出来てポイントも貯まる便利なクレジットカードですが、利用額には限度があります。そのため電化製品のような高額な買い物をする際には、限度額を超えてしまう場合もあるでしょう。

そのような際には限度額を引き上げる事で、カードの増枠が出来ます。今回の記事ではクレジットカードの限度額引き上げについて、メリットや引き上げ方法、注意点なども含めて詳しく解説していきます。

クレジットカードの限度額引き上げを考えている方は、ぜひ今回の記事を参考にして下さい。

クレジットカードを増枠するメリット!

今回の記事ではクレジットカードの引き上げについて解説していきますが、限度額を引き上げるとどのような効果があるでしょうか。

まずは限度額を引き上げるメリットから見ていきましょう。

カードの利用金額が増える

カードの限度額を引き上げる一番のメリットは、何といっても利用金額が増える事でしょう。

カードの限度額はカード会社やカードの種類やランクによっても様々ですが、一般カードの場合は30万円程度からのスタートという場合もあります。

そのため少し大きな買い物をすると、あっという間に限度額がいっぱいになってしまう場合もあるでしょう。

またカードの利用金額は、利用残高を返済をすればその分だけ増えて行きますが、カードの返済は月1回が一般的です。

そのため例えば10月1日に利用した残高は、返済日が月末だとすると11月30日まで残っている事になります。

つまり最大で2ヵ月分は利用残高が残る事になるので、毎月の水道光熱費や生活費の支払いなどをまとめていると、思っている以上に残高が増えている事になります。

そのためカードを利用出来る金額は想定よりも意外と少ないというケースも少なくありません。このような場合でも限度額を引き上げることで、安心して高額ない買い物をする事が出来るようになります。

支払い手数料を抑えられる

限度額の設定が高い方が、支払い手数料を抑えられるというメリットがあります。

普段はショッピング1回払いのみしか利用しない、という方であればあまり手数料を気にする事はないでしょう。

しかし分割払いやキャッシングを利用した際のカードの支払い手数料は、10.0〜15.0%が中心とかなり高いです。

特にカードローンなどを利用する場合は支払い手数料が高くなりがちなので、支払い手数料には注意が必要です。

しかしカードの種類にもよりますが、実は限度額を引き上げる事で支払い手数料を抑える事が出来ます。

キャッシングやカードローンなどの場合はカード会社にもよりますが、限度額に応じた金利が設定されています。

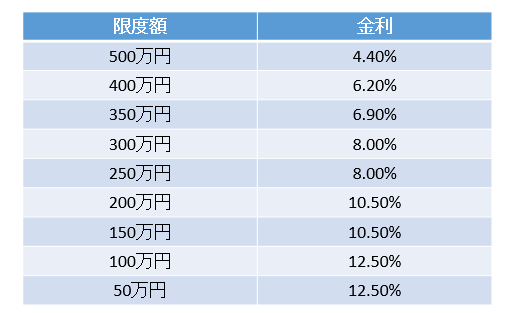

実際JCBの発行するカードローン「FAITH」の場合は、限度額毎に下記のような金利設定になっています。

限度額が高くなるほど金利が低くなっている事が分かるでしょう。

限度額が高く設定出来るという事は、それだけカード会社から信頼があると言えるので、限度額が高いほど金利も低くなっています。

このような設定にしているクレジットカード会社は多いので、キャッシング利用の場合は限度額を上げることで支払い手数料を抑えられるというメリットがあります。

ポイントを貯めやすくなる

限度額が高いという事は、それだけ高額な商品をカードで購入しやすくなります。

カードの利用額が増えればその分ポイントを貯める事が出来るので、ますますお得になると言えるでしょう。

例えばショッピングローンを組むような高価な貴金属を購入する際にも、カードが使えればその分ポイントを貯められます。

またカードを高額決済に使うことで、クレジットヒストリーを積み上げることも可能です。

クレジットヒストリーは正常な返済実績を積むほど良好になると言われているので、高額な決済をするほど有利になるでしょう。

限度額を引き上げる事でより早くクレジットヒストリーの積上げが出来るので、将来ハイスペックカードを目指している方にとっては一石二鳥とも言えます。

信用力が上がった事が実感できる

入会当初は30万円程度のような低い限度額でも、カードの利用実績を積んで行けば100万円や200万円と限度額を上げていく事が出来ます。

限度額が上がるという事は、それだけカード会社から信用されている事の証拠とも言えるので、自分の信用力が上がっている事が実感出来ます。

クレジットヒストリーや信用力という言葉は良く聞きますし、多くの方が意識をしていますが実際に自分の信用力がどれだけあるかは知る事は出来ません。

数値化された目安がある訳ではないので、中々自分の信用力を知る機会は少ないでしょう。

しかしカードの限度額はカード会社から見た信用力のバロメーターとも言えるので、限度額が上がる事で信用力が上がっている事を実感出来ます。

クレジットカードの利用上限を引き上げる方法

クレジットカードの引き上げにはメリットが多いことは説明しましたが、実際に限度額を引き上げるにはどのようにすれば良いでしょうか。ここでは実際に限度額を引き上げる方法を紹介していきます。

直接カード会社に申し込む

限度額を引き上げる方法の一つが、直接カード会社に申し込む方法です。カ

ード会社によってはホームページなどから、増額申請が出来るようになっています。

実際にJCBや三井住友カードは下記のようにホームページ上で、限度額の引き上げを案内しています。

上記のように案内が無かった場合でも、コールセンターに連絡をして相談をする事で限度額が引き上げ出来る場合もあります。

普段あまりカード会社へと連絡する事は多くないので、直接連絡をして引き上げの相談をするには抵抗があるかもしれませんが、このような相談はカード会社の方は慣れているので、あまり気にせず連絡して見ると良いでしょう。

利用実績を積んでカード会社からの連絡を待つ

二つ目の方法は、とにかく利用実績を積んでカード会社からの連絡を待つ事です。

カード会社にもよりますが、入会して利用実績を積んで行けば案内が届き、限度額の増額のお知らせがある事も多いです。

より限度額の高いゴールドカードなど上位カードへのインビテーションの場合もあるでしょう。

どちらの場合でも利用実績をカード会社に認められた事で連絡があったので、増額やランクアップに関する審査はほぼ不要と言えます。

しかしカード会社からの案内が届く時期や基準は不明なので、急いで限度額を引き上げたい方には向いていません。

高ステイタスのカードに切り替える

三つ目の方法が、同じカード会社の高ステイタスのカードに切り替える方法です。

一般カードを使っているのであればゴールドカードに、ゴールドカードを使っているのであればプラチナカードに申込をする事で限度額を引き上げる出来る可能性があります。

以前はゴールドカードやプラチナカードはインビテーションが届かなければ申込みすら出来ませんでしたが、最近はそうではありません。

プラチナのようなハイスペックカードでも直接申込の出来るカードが殆どなので、限度額の引き上げだけでなくステイタスのランクアップも狙って申込をしてみるのも良いでしょう。

クレジットカードの利用限度額を一時的に上げることはできる?

ここまで説明してきたように、カードの限度額は実績を積んでいくことで引き上げが可能です。

逆に言えば実績を積み上げなければ限度額の引き上げは出来ないので、限度額を広げるまではどうしても時間がかかります。

しかし高額な買い物をしなければならない時など、どうしても引き上げが必要な場合もあるでしょう。

このような場合、一時的にでもクレジットカードの限度額を引き上げる事は可能でしょうか。

限度額の一時的な引き上げは可能

カード会社にもよりますが、限度額の一時的な引き上げは可能です。事前に相談をしておくことで、必要な時期に合わせて希望の額まで限度額を引き上げてもらえます。

そのため電化製品や教育費用などのような、突発的な高額支払いにも対応することが出来ます。

しかし一時的な増額とは言え、いくらでも対応してくれる訳ではありません。

これまでの返済実績やカード本来の限度額などを加味したうえでの対応になるので、希望通りにはならない場合もある事は注意しておきましょう。

またカード会社によってはデポジット(保証金)を求められる場合もあります。

事前にカード会社に連絡をすることで可能

一時的に限度額を引き上げるには、事前にカード会社に連絡をしておく必要があります。

その際にはどのような費用でいくらぐらい利用予定か聞かれるので、正直に答えるようにしましょう。

海外旅行の資金や結婚関連の資金など消費性の資金であっても対応してもらえるので、信頼関係を壊さないためにも資金使途は嘘をつかない事がポイントです。

電話をしてその場で限度額の引き上げ可否を答えてもらえる事はなく、カード会社社内で検討した結果を後日回答してもらえる事になります。

この際数日~1週間程度の時間がかかるので、限度額引き上げの相談は時間に余裕をもって早めに相談をするようにしましょう。

一定期間経過後に限度額は戻る

一時的な引き上げの場合は、一定期間を経過した後は限度額が戻ってしまうので注意が必要です。

限度額が戻るタイミングはカード会社にもよりますが、毎月の締め日を基準にして2ヵ月程度の場合が多いでしょう。

クレジットカードは「毎月月末締め、翌月25日返済」のように、カード会社によって締め日が決められています。

例えばイオンカードの場合は毎月10日が締め日で、その翌月2日が返済日となっています。

このようにカード会社毎に決められた締め日を基準にカードの情報が更新される場合が多いので、限度額の変更なども締め日を基準に行われる場合が多いです。

そのためカードの限度額が戻るのも締め日に合わせて行われる場合が多く、一時的な増額の場合は増額した月の次の締め日に行われる場合が多いです。

またカード会社にもよりますが、締め日その日に限度額が反映される訳ではなく、通常は2~3日程度のタイムラグがある点には注意しておきましょう。

クレジットカードの利用限度額を上げる際の注意点

クレジットカードを引き上げる事で様々なメリットがあり、また信用力が上がった事が実感出来るので限度額の引き上げは積極的に活用しても良いでしょう。

しかし限度額を引き上げる際には注意すべき点もあるので、限度額の引き上げをする前にここで紹介する内容を確認しておくようにしましょう。

増額には審査がある

限度額の引き上げは誰でも出来る訳ではありません。限度額を引き上げるという事は、カード会社から見れば融資の金額を増やすという事になるので、限度額引き上げには審査が必要になります。

そのため審査の結果次第では希望通りの限度額には引き上げ出来ない可能性がある点には、注意が必要です。

具体的な審査内容は公表されていないので分かりませんが、新規入会の際の審査とは違った審査内容になるでしょう。

新規入会の際はどうしても在籍確認や年収などの属性面に関する審査が中心になってしまいますが、限度額引き上げの際の審査はそうではありません。

既に加入をしているので在籍確認などは不要で、属性面よりもこれまでの返済実績が重要になるでしょう。

つまり正常に返済した実績がどれくらいあるかが重要なので、過去に延滞などがあると審査には悪い影響が出る可能性があります。

このように限度額引き上げには審査があるので、将来限度額の引き上げを予定している場合は延滞には注意して利用しましょう。

増額するまでには時間がかかる

限度額引き上げをする際、審査に通過したとしてもすぐに限度額が引き上がる訳ではありません。

カード会社にもよりますが、審査の時間も含めると実際に限度額が引き上がるまでは1週間〜1ヶ月程度の時間がかかります。

そのため限度額の引き上げ申請は時間に余裕を持って行う必要がありますが、どうしても急ぐ場合はカード会社に相談してみるのも良いでしょう。

一時的な増額であれば審査スピードも早いので、とりあえず一時的な限度額の引き上げを行うなど、臨機応変に対応してくれる場合もあります。

ただし高ステイタスカードへの切り替えで限度額引き上げを狙っている場合は、新しいカードが届くまでは利用する事が出来ません。

新規の入会審査となるので審査スピードも時間がかかります。カードの切り替えの場合は更に時間に余裕を持っておくようにしましょう。

分割払いやリボ払いは利用出来ない

一時的な増額で対応する場合は、分割払いやリボ払いは利用出来ない点にも注意が必要です。

カード会社にもよりますが一時的な増額の場合は、2ヶ月程度で限度額が戻ってしまう事は先程も説明しました。

そのため残高の残る分割払いやリボ払いは利用出来ず、一回払いのみの利用になります。

支払い月が数ヶ月先になってしまうボーナス一括も同様に利用する事が出来ません。

もし分割払いやリボ払いを利用したい場合は、一時的な限度額引き上げではなく、恒常的に限度額を引き上げるようにすると良いでしょう。

まとめ|急な出費には増額で対応しよう!

クレジットカードはとても便利な支払い方法ですが、利用出来る金額には限度額があります。

限度額はカードの種類や審査状況によって違いますが、一般カードであれば30万円という低い金額の場合もあるので、電化製品などの高額な買い物をするとすぐにいっぱいになってしまう場合もあるでしょう。

そんな時に検討したいのが限度額の引き上げで、限度額引き上げをする事で利用額が増えてポイントも貯めやすくなります。

また数値化する事が難しい自分の信用力を、限度額の増額によって感じる事もメリットの一つと言えるでしょう。

ただどの方法も審査があるので、実際に限度額が引き上がるまでには時間がかかる点には注意しましょう。

どうしても急ぐ場合は一時的な引き上げも可能ですが、分割払いやリボ払いは使えません。カードの限度額が少ないと感じている方は、ぜひ今回の記事を参考にして下さい。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら