クレジットカードの繰り上げ返済のやり方やメリット、注意点、各カードの例を解説

本記事はプロモーションを含みます

クレジットカードは多くの方が利用していますが、繰上返済した経験のある方は以外と少ないのではないでしょうか。

住宅ローンや車のローンのような高額の借入の場合と違って、比較的少額な決済に利用する場合の多いクレジットカードはあまり繰上返済を行うという意識はありません。

しかしクレジットカードの繰上返済は上手く活用すると利息が安くなるなど、多数のメリットがあります。

そこで今回の記事ではクレジットカードの繰上返済について解説しつつ、注意点ややり方の例、おすすめカードなどを紹介していきます。

クレジットカードの繰り上げ返済のやり方3種類を紹介

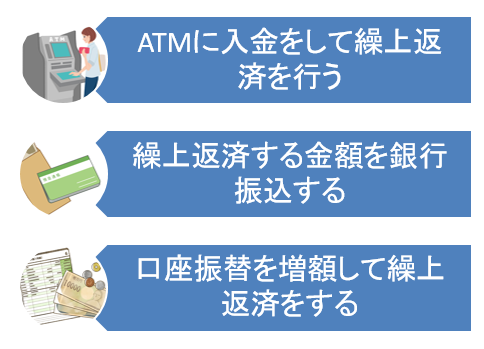

繰上返済と言っても、まず実際にはどのような方法で行うかが気になる方も多いでしょう。ここではクレジットカードの繰上返済の方法について、下記の3つの方法について紹介していきます。

クレジットカードを返済する方法には、ATM入金・銀行振込・引き落としの3種類があります。それぞれの繰上返済の仕方を、詳しく解説していきます。

ATMに入金する

まず一つ目が銀行やコンビニにあるATMで返済を行う方法です。クレジットカードを準備してカード会社が提携しているATMで手続きをするだけで、いつでも簡単に繰上返済を行うことが出来ます。

ATMでの返済は他の2つの方法とは違って、事前にカード会社に連絡する必要のないお手軽な返済方法と言えるでしょう。

そのため手軽に返済することが出来ますが、ATM返済はカードによってはリボ払いでの利用分しか返済する事が出来ません。

例えば三井住友カードの場合は、リボ払い・キャッシングリボの利用に限って全国の提携金融機関のATMかセブンイレブンのATMで繰上返済が可能です。

カード会社によって返済出来る内容や、利用出来るATMが違うので事前に確認しておくと良いでしょう。

銀行振込をする

次に紹介するのが銀行振込ですが、銀行振込の場合は事前にカード会社に連絡をして、繰上返済する旨を伝えておく必要があります。

その際にカード会社所定の返済用口座を教えてもらえるので、その口座へと返済額を振り込んでおくことで繰上返済が出来ます。

事前にカード会社に連絡をした際には、どの借入をいつ返済をするのかしっかりとカード会社と打合せをしておきましょう。

借入明細毎に返済する金額も違いますし、また返済日が1日ずれるだけでも利息の金額が変わります。決められた日に、決められた金額をしっかりと振り込むようにしましょう。

引き落とし金額を増額する

3つ目の方法は、毎月のカードの引き落とし金額を増額することで繰上返済を行う方法です。

引き落としの場合も事前にカード会社への連絡が必要になりますが、一度連絡をしてしまえば後は引き落としで利用している口座にお金を入れておけば良いので、銀行振込よりも手続きは楽でしょう。

しかし引き落としは月に1回しか行われないので、最長だと返済まで1ヵ月かかってしまいすぐには繰上返済出来ません。

カードの分割払いやリボ払いは金利が高く設定されている場合が多いので、返済が遅れる分利息負担が大きくなってしまいます。利用金額が大きく利息負担が気になる場合は、銀行振込やATMを利用するようにしましょう。

クレジットカードの繰り上げ返済のメリット

繰上返済の方法が理解出来たら、次は繰上返済を行うメリットを見ていきましょう。

繰上返済のメリットを知っておく事で、積極的に繰上返済を考えられるようになります。

支払い利息が安くなる

繰上返済をする一番のメリットとも言えるのが、繰上返済するでカードの支払い手数料が安くなる事です。

クレジットカードは1回払いであれば手数料はかかりませんが、分割払いの場合は12〜15%という高い料率で手数料がかかります。

そのためカードの分割払いの利用がある場合は、繰上返済をする事で支払い手数料を抑える効果があります。

家計に余裕ができた際に、どうしても残高の多い住宅ローンや車のローンの返済を優先してしまいがちですが、料率の高いカードの繰上返済をする方が効果は大きいです。

繰上返済をする事で、このように支払い手数料を最小限に抑えらるのが、大きなメリットと言えるでしょう。

利用限度額を広げられる

クレジットカードは通常限度額が設定されており、限度額を超えて利用する事は出来ません。

そのため、カードを利用出来る金額は、限度額から現在の利用残高を引いた金額になります。

カードの限度額は様々ですが、一般カードであれば30~50万円程度で、ゴールドであれば100万円程度が一般的です。

普段の利用であれば問題ないですが、家電の購入などの大きな金額を利用した場合には限度額が心配になってしまう場合もあるでしょう。

そのような際にはカードの繰上返済をしておけば、限度額を空けておくことが出来ます。大きな買い物をする前などに、繰上返済をしておくと効果的です。

クレジットヒストリーが良くなる

カードの審査の際には、申込者のクレジットヒストリーを重視するカード会社は多いです。

そのため良好なクレジットヒストリーを積み上げておくことはとても重要ですが、クレジットヒストリーと言われてもピンと来ない方もいるでしょう。

クレジットヒストリーとは返済実績の事を言い、これまでに延滞もなくきちんと返済を続けている方ほど良好なクレジットヒストリーと言えます。

つまり繰上返済をすることで、さらに返済実績を積み上げることが出来ます。将来ハイスペックなカードへの入会を目指している方は、繰上返済をこまめ行って行くと良いでしょう。

クレジットカードの繰り上げ返済の注意点

メリットの多いクレジットカードの繰上返済ですが、注意点もあります。繰上返済をする際には、下記のような注意点も頭に入れておきましょう。

支払い利息が高い借入から返済をする

メリットで説明したように繰上返済を行うことで、支払い利息を抑えることが出来ます。

クレジットカードの支払い手数料率が高い事は先ほども話しましたが、手数料率はカードや分割払いの回数などによっても違います。

同じカードであれば支払い回数の短い分割払いの方が手数料率は安いですし、2回払い迄は手数料がかかりません。

そのため繰上返済を行う際には、料率の高い借入から繰上返済を行って行く方がお得です。

手数料のかからない1回払いや2回払いの利用の繰上返済は、後回しにしても良いでしょう。

今回はクレジットカードの繰上返済について解説をしていますが、フリーローンなど更に料率の高い借入がある場合はそちらの繰上返済を優先する方が良いです。

銀行振り込みの場合は手数料がかかる

最初に繰上返済をする3種類の方法を紹介しましたが、3つの方法の内、銀行振込の場合は振込手数料がかかります。

振込手数料の金額は銀行や振り込み方法によっても違いますが、高くても800円程度の場合が一般的でしょう。

数百円と考えればそこまでの負担ではありませんが、繰上返済の都度振込手数料を負担するのはもったいないです。

リボなどATMで返済出来る借入であれば、ATM返済を利用した方が良いでしょう。

ATM返済が利用出来ない場合は引き落としによる返済方法との比較になりますが、引き落とし日までにかかる分割払い手数料と、負担する振込手数料を比較して比べるようにしましょう。

家計に余裕を持って返済する

繰上返済をする事でメリットがたくさんありますが、繰上返済をやりすぎて生活が苦しくなってしまっては意味がありません。

繰上返済を行う場合は余剰資金の範囲内で行うのが原則なので、家計の状況をよく確認したうえで行うことが重要です。

カードを使う時と同じように、繰上返済も計画的に行うようにしましょう。

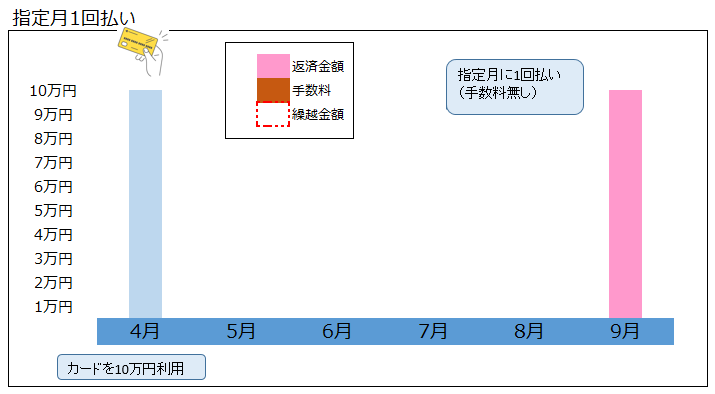

クレジットカードの繰り上げ返済の例を紹介

繰上返済する3つの方法は先ほど紹介しましたが、実際に繰上返済する方法はカード会社毎に違いがあります。

ここでは実際のカード会社毎に、繰上返済の方法を見ていきましょう。

jalカードの例

まずはマイルが貯められるのが特徴のJALカードの繰上返済方法から見ていきましょう。

JALカードの特徴として、カードの発行事務や繰上返済に関わる運営は、JALカードではなく提携カード会社が行っているという点があります。

そのため繰上返済を行うために連絡する窓口は、カード会社によって下記のように違います。

- JAL・JCBカードの場合・・・JCB インフォメーションセンター(0422-76-1700)、または「MyJCB」から手続き

- JALVisaカード、JALMastercard、JALカード TOKYU POINT ClubQの場合・・・DCカードコールセンター(03-3770-1177/06-6533-6633)、または「DC Webサービス」からの手続き

- JALダイナースカードの場合・・・ダイナースクラブコールセンター(:120-074-024)、または「クラブ・オンライン」からの手続き

- JALカードsuicaの場合・・・ビューカードセンター(03-6685-7000)、または「VIEW’s NET」からの手続き

- JALカード OPクレジットの場合・・・小田急カード専用デスク(0422-72-0030)、または「MyJCB」からの手続き

- JAL アメリカン・エキスプレス®・カードの場合・・MUFGカード・アメリカン・エキスプレス・カードデスク(03-5489-6182)または、「MUFGカード・アメリカン・エキスプレス・カード WEBサービス」からの手続き

上記のように、それぞれのカードを発行している提携会社に連絡をする必要があります。

そのため口座引き落としの場合の引き落とし日や、銀行振込の場合の振込先は各提携会社によって違います。

またリボ払いのATM返済の利用の可否や、利用出来る場合の提携ATMも提携カード会社によって違うので、しっかりと確認するようにしましょう。

リクルートカードの例

続いて紹介するのが高還元率が魅力のリクルートカードですが、発行している国際ブランドによって手続きが違います。

VISA・Mastercardの場合は三菱UFJニコスが発行を行っているので、NICOSコールセンター(03-5940-1100)に連絡をする事で銀行振込や口座引き落としの繰上返済手続きが出来ます。

リボ払いを利用している場合はATMでの返済も可能なので、提携金融機関やコンビニATMでの繰上返済も可能となっています。

国際ブランドがJCBの場合は、発行会社もJCBとなっているので次に紹介するJCBでの繰上返済を参照にして下さい。

JCBカードの例

最後は国内唯一の国際ブランドであるJCBの繰上返済方法を見ていきましょう。JCBには多彩なカードラインナップや支払い方法がありますが、繰上返済の方法も多彩です。

ATM・銀行振込・口座引き落としのどの返済方法にも対応をしていますが、分割払いかリボ払いかで利用出来る繰上返済方法が違います。

まずリボ払いを選択している借入については、ATM・銀行振込・口座引き落としの全ての繰上返済が利用出来ます。

ATM返済では提携銀行のATMやコンビニにあるセブン銀行、ゆうちょ銀行での返済が可能となっており、提携銀行のATM操作方法は下記の通りです。

- 「お預入れ」または「ご入金」ボタンを押す(最初に「クレジットカード」のボタンがある場合は、クレジットカードボタンを押して利用サービスを選ぶ)。

- JCBカードを挿入し、暗証番号(4桁)を入力する。

- 希望の取引を選ぶ

- 紙幣を挿入する

- 金額を確認して、「確認」ボタンを押す

- カードと明細表を受け取る

セブン銀行やゆうちょ銀行の場合は操作方法が違うので、こちらを参考にすると良いでしょう。

振込の場合はJCBインフォメーションセンターへ電話連絡して、引き落とし金額を増額する際には「MyJCB」から手続きが可能となっています。

分割払いを利用している場合は、ATM返済は利用出来ず引き落としか銀行振込になります。

銀行振込の場合はJCBインフォメーションセンターへの連絡、引き落とし金額を増額する際には自動音声対応の「JCBお支払い変更サービス」(0120-802-570)へ連絡することで手続きが可能です。

繰り上げ返済はアコムACマスターカードがおすすめ

今回の記事で説明してきたようにカードの繰上返済はお得ですが、一番便利でお手軽な返済方法であるATMはリボ払いでしか利用出来ない場合が多いです。

そのためリボ払いを避ける方も多く、便利なATM返済を使う機会も少ないですが、アコムACマスターカードは繰上返済を前提としてカードを利用する方にとっては、おすすめのカードを言えるでしょう。

繰上返済する事で支払い手数料を節約出来る

アコムACマスターカードはリボ払い専用カードとなっており、店頭で1回払いを選択しても全てリボ払いとなるカードです。

リボ払いと言えば分割料率が高いというデメリットがありますが、このカードの場合はATMやコンビニなどでいつでも返済が可能です。

そのためリボ払い専用カードと言えどもこまめに繰上返済をすることが出来るので、リボ払いのデメリットとも言える高い支払い手数料を抑えることが出来るのがこのカードの特徴です。

支払が35日毎なので返済日に余裕がある

更に通常1ヵ月毎に支払日が設定されているカードと違って、アコムACマスターカードの場合は35日毎の返済となっています。

1ヵ月毎の返済日よりも若干返済期日が長くなっているので、返済資金を準備する余裕があるのもメリットと言えるでしょう。

他のカード会社と違い、消費者金融のアコムが発行することもあり審査基準も独特なので、使いやすいだけでなく入会もしやすいおすすめカードと言えます。

まとめ|繰上返済でカードをお得に活用

クレジットカードの繰上返済には様々なメリットがあり、その中でも一番のメリットが高い分割払い手数料を抑える事が出来る事ですが、他にもクレジットヒストリーを積み上げたりカードの利用可能額を広げる効果があります。

このようにメリットの多い繰上返済ですが、行う際には注意点もあります。家計を圧迫してまで無理に繰上返済を行う必要はありませんし、銀行振込の場合には手数料がかかります。

また繰上返済を行うには、出来るだけ料率の高い借入から返済することで効果も大きくなります。クレジットカードの繰上返済を検討している方は、ぜひ今回の記事を参考にして下さい。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら