リクルートカードを種類別の特徴や還元率から比較紹介!

本記事はプロモーションを含みます

-

リクルートカード

ホットペッパー利用者必携の高還元率カード!ポイント還元率1.2%!じゃらん・ポンパレもお得!

- ホットペッパービューティ・じゃらんは最大3.2%還元!グルメは人数×50ポイント還元!

- どこでも1.2%をポイント還元!Pontaポイントやdポイントにして1ポイント1円ですぐ使える

- 年会費無料で専業主婦や学生も審査OK!ショッピング保険に国内・海外旅行保険も付帯!

入会限定キャンペーンリクルートカード新規入会キャンペーン!新規ご入会+ご利用条件クリアで最大8,000円分相当のポイントプレゼント!

-

非公開: リクルートカードプラス

【新規受付停止】リクルートで最高5%!いつでも2%還元

- 還元率2.0%!ホットペッパー・じゃらん・ポンパレ利用で最高5.0%還元!

- Ponta(ポンタ)との交換で使い勝手アップ!電子マネーチャージでも還元

- 専業主婦や学生もOK!海外旅行保険にオンライン不正利用対策も付帯!

リクルートカードを種類別の特徴や還元率から比較紹介!

世の中にたくさんのクレジットカードの種類があり、その中でも人気なのが高還元率カードを呼ばれるポイント還元率が他のカードに比べて高いカードです。高還元率カードの中でも特にポイント還元率が高いのが、リクルートカードです。今回の記事ではリクルートカードについてメリットやデメリット、他のカードとの比較などを含めて詳しく解説をしていきます。

リクルートカードとは

今回の記事ではリクルートカードについて詳しく解説をしていきますが、まずはリクルートカードの概要や基本性能について見ていきましょう。

リクルートホールディングスのカード

リクルートカードとは名前の通りリクルートグループの発行しているカードで、実際のカード発行などは三菱UFJニコスかJCBが行っています。リクルートの名前は聞いたことのある方が多いと思いますが、新卒採用のリクナビや結婚情報のゼクシィ、アルバイト情報のタウンワークや不動産情報のスーモなどたくさんのサービスを運営している会社です。リクルートカードはこのようなたくさんのリクルートが行っているサービスで利用することで、お得になるクレジットカードです。

リクルートカードの基本性能

リクルートカードの基本性能は上記のようになっています。リクルートカードの特徴は年会費が無料な一方でポイント還元率が高く、更に保険などの付帯サービスが充実している点です。

リクルートカードのメリット

リクルートカードは他のカードと比較してもメリットの多い、人気のあるカードとなっています。ここではリクルートカードのメリットについて詳しく紹介をしていきます。

ポイント還元率が高水準

リクルートカードの一番のメリットと言えるのがポイント還元率の高さで、カードの利用額に対して1.2%のポイントがもらえます。年会費無料で常時1.2%還元になるカードはそう多くはありません。

リクルートカードの利用で貯まるポイントはリクルートポイントというポイントです。リクルートポイントはじゃらんやホットペッパーなどリクルートが展開しているサービスの他、Pontaポイントに交換することが出来ます。1リクルートポイント=1Pontaポイントで交換することが出来て、Pontaポイントに交換することでたくさんのお店で利用出来るようになりますし、マイルにも交換出来るようになるのでポイントの使い勝手が広がります。

リクルートグループの活用でポイントが貯まる

リクルートカードは通常利用でも1.2%ものポイントが貯まりますが、下記に紹介しているリクルートが展開しているサービスで利用すると更にお得にポイントを貯めることが出来ます。下記で紹介している4つのサービスはポイントを貯めるだけでなく、貯まったリクルートポイントで支払いをすることも出来ます。

じゃらん

旅行予約サイトのじゃらんもリクルートが運営しているサービスの一つで、旅行の際に良く利用する方も多いでしょう。このじゃらんで旅行を予約すると2%のポイント還元が受けられ、更にリクルードカードを使って決済をすれば合計で3.2%の還元率になります。じゃらんで予約した際に貯まる2%のポイントはリクルートポイントではなく、じゃらん限定ポイントとPintaポイントになる点には注意が必要です。

ポンパレモール

様々な種類の商品が還る通販モールのポンパレモールもリクルートが運営しているサービスです。ポンパレモールで商品を購入すると3%のポイント還元があり、リクルーカードで決済をすることで1.2%のポイント還元があるので合計4.2%の還元率になります。

商品によっては3%以上の還元率になる限定商品もあるので、更にお得に買い物がすることも出来ます。ポンパレモールでの3%のポイント還元は、リクルートポイントではなくPntaポイントで還元されることは注意が必要です。

HOT PEPPER Beauty

美容院予約サイトのHOT PEPPER Beautyもリクルートが運営している有名なサービスの一つです。HOT PEPPER Beautyで美容院を予約すると2%のPontaポイントが貯まり、更にリクルートカードで決済をすれば1.2%貯まるので合計3.2%もの還元を受けることが出来ます。更にHOT PEPPER Beauty経由で美容院を予約すると、美容院毎の独自のクーポンを使って割引を受けることが出来ます。

HOT PEPPER グルメ

飲食店を予約する際に多くの方が使っているHOT PEPPER グルメも、リクルートが行っているサービスです。HOT PEPPER グルメを利用する際、事前にホットペッパー食事券を購入することで2%のPontaポイントが還元されるので、リクルートカードを使って決済することで合計3.2%のポイント還元を受けることが出来ます。

更にHOT PEPPER グルメのネット経由で飲食店を予約して来店をするだけで、人数分×50ポイントを貯めることが出来るのでお得にポイントを貯めることが出来ます。

電子マネーチャージも出来る

最近ではキャッシュレス化の推進で様々な電子マネーが普及をしており、決済方法が多様化しています。電子マネーを使う際には事前に現金などでチャージをする場合と、クレジットカードを使ってチャージをする場合があります。この際にリクルートカードを使ってチャージをすることで、チャージ分に対してもポイントを貯めることが出来ます。

ただしどの電子マネーでも対象になる訳ではなく、ポイント付与の対象となる電子マネーはカードの種類によって下記のように決まっています。

- JCBの場合・・・nanaco、モバイルSuica

- VISA/MasterCardの場合・・・nanaco、モバイルSuica、楽天Edy、SMART ICOCA

全ての電子マネーがポイント付与の対象となる訳ではない点には、注意しましょう。

充実の付帯保険がある

リクルートカードの大きなメリットの一つが、付帯保険が充実していることです。リクルートカードには海外旅行保険が最高で2,000万円、国内旅行保険が最高で1,000万円付帯します。どちらも利用付帯なので旅行代金をリクルートカードで決済する必要がありますが、年会費が無料でここまで手厚い保険が付帯しているカードがそう多くはありません。

またリクルートカードは旅行保険だけでなく、最大200万円のショッピング保険も付帯しています。ショッピング保険とはリクルートカードを使って購入した商品が、盗難や破損などによって受けた損害を補償してくれる保険で購入後90日まで適用になります。このようにリクルートカードは年会費が無料とは思えない手厚い保険が付帯するのがメリットの一つです。

入会キャンペーンがお得

リクルートカードでは入会キャンペーンを行っており、条件はありますが最大で6,000ポイントものポイントを受け取ることが出来ます。入会キャンペーンは各クレジットカード会社で行っている場合が多いですが、通常は1,000~3,000ポイント程度の場合が多いです。利用条件などはあるものの、6,000ポイントものポイントがもらえるのはリクルートカードのメリットです。

最大6,000ポイントをもらえるには条件があり、リクルートカードの入会キャンペーンのポイントが下記のようになっています。

- 新規入会・・・1,000ポイント

- 初めての(JCB)カード利用・・・1,000ポイント

- 携帯料金の支払い・・・4,000ポイント

また入会で付与されるポイントはリクルートポイントではなく、期間限定ポイントになるのでPontaポイントに交換出来ない点に注意が必要です。

リクルートカードのデメリット・注意点

これまでの説明にようにリクルートカードは年会費が無料にも関わらず、付帯特典の多いメリットの多いカードです。しかしリクルートカードにはメリットもあればデメリットもあります。リクルートカードに入会する際にはここで紹介するデメリットも良く確認して検討するようにしましょう。

ポイントの交換先が少ない

リクルートカードの利用で貯まるポイントはリクルートポイントです。リクルートポイントはPontaポイントに交換が出来るので、とても使い勝手が良くたくさんの店舗で利用するが出来ますが、リクルートポイントだけでは使えるお店は多くはありません。

リクルートポイントは基本的にはじゃらんやHOT PEPPERのようなリクルートが行っているサービスでの利用に限られます。Pontaポイントへの交換でその弱点を補っていますが、入会特典としてもらえる期間限定ポイントなどはPontaポイントへと交換が出来ないので、ポイントの利用方法が限られてしまう点には注意が必要と言えるでしょう。

電子マネーのポイント付与の上限がある

リクルートカードを使って電子マネーのチャージをするとポイントが貯まることは先ほども説明しましたが、電子マネ-チャージでのポイント還元には金額の上限がある点も注意点です。リクルートカードでは、電子マネーチャージでポイントが貯まるのは月間3万円が上限となっています。

また月間3万円のカウントも一つの種類の電子マネーではなく、複数種類の電子マネーへのチャージ金額の合計となります。リクルートカードを使って電子マネーをチャージする場合には、毎月のポイント付与対象には上限がある点に注意しましょう。

保険が自動付帯ではない

もう一つのデメリットしては、保険が自動付帯ではない点です。クレジットカードに付帯する旅行保険などには自動付帯と利用付帯があります。自動付帯は名前の通り、カードを持っているだけで自動的に保険が付帯しますが、利用付帯の場合が旅行代金などをカードで決済する必要があります。

リクルートカードは年会費が無料の割には手厚い保険が付帯しているのが特徴であることはこれまでも説明しましたが、付帯する保険は利用付帯である点には注意が必要です。しかし利用付帯であってもここまで充実した保険が付帯する年会費無料のカードはそう多くはありません。

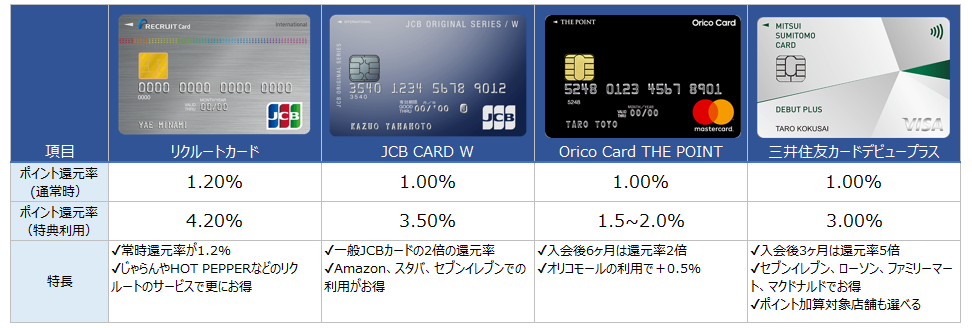

リクルートカードと高還元率カードの比較

リクルートカードの特徴がこれまでも説明をしてきたように、ポイントの還元率が高いことです。しかし世の中にたくさんの種類があるクレジットカードの中には、他にも還元率の高いカードはあります。そうなるとリクルートカードの還元率が他の高還元率カードと比べると還元が良いのかどうかが気になるでしょう。

ここではリクルートカードと他の高還元率カードとのポイント還元についての比較を行っていきます。高還元率と言われるカードは少なくありませんが、代表的なJCB CARD W、Orico Card THE POINT、三井住友カードデビュープラスとの比較を行って検証していきます。

まずはそれぞれのカードのポイント還元の概要を比較してみましょう。

一口にポイント還元率と言っても、通常時と特典利用時ではどのカードも大きく還元率が違います。特典利用時のポイント還元率は確かに魅力的ですが、対象店舗や期間が限定されていますのでその内容を確認することが重要です。それぞれのカードのポイント還元について詳しく解説をしていきます。

JCB CARD W

JCB CARD WはJCBの発行する高還元率カードで、39歳までしか入会することの出来ない若者専用のカードとなっています。ポイント還元率は常時1%と一般のJCBカードの2倍となっており、更にAmazonやスターバックスなどの特定店舗では下記のように還元率が良くなるのが特徴です。

- スターバックスカードへのオンライン入金・・・10倍

- Amazonでの利用・・・3倍

- セブン・イレブンでの利用・・・3倍

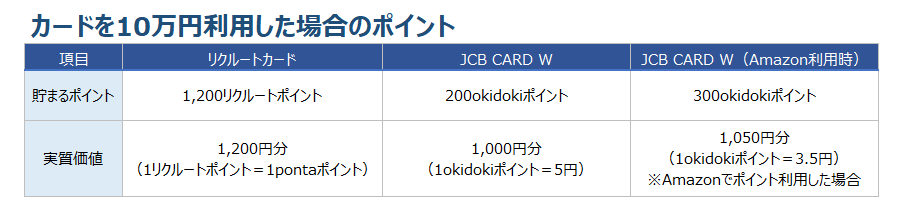

JCB CARD Wではカードの利用でokidokiポイントが貯まります。例えばカードを10万円利用した場合の貯まるポイントをリクルートカードと比較してみると下記のようになります。

リクルートカードは1,200リクルートポイントが貯まり、1リクルートポイントは1Pontaポイントに交換出来るので10万円利用で1,200円分のポイントが貯まることになります。一方JCB CARD Wの場合は通常利用では1,000円分とリクルートカードに軍配が上がります。

しかしJCB CARD WはAmazonなどの利用でお得になります。Amazonで利用すると貯まるポイントは300okidokiポイントになりますが、そのままAmazonで利用をしてしまうと1okidokiポイント=3.5円になるので実質的な価値は1,050円となってしまいます。

JCB CARD Wの場合はAmazonでポイントを貯めて、ポイントを使う場合は商品券などの交換レートの良い商品券などに交換することで高還元のメリットを受けられます、一方でリクルートカードの場合はシンプルにポイントが貯まりやすいことが分かります。

Orico Card The POINT

Orico Card The POINは審判会社のオリコが発行する高還元率が特徴のカードで、通常の還元率は1%となっています。Orico Card The POINTは通常のポイント還元だけでなく、下記のように様々な条件を満たすことで更に高還元になるのが特徴です。

- 入会後6ヶ月は還元率2%

- オリコモール利用で+0.5%還元

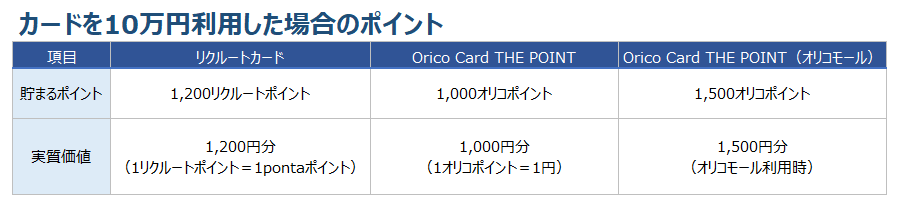

Orico Card The POINTは入会後6ヶ月間はポイント還元率2倍になり、更にオリコが運営しているオリコモールで買物をすることで、+0.5%還元率がアップする特徴があります。先ほどと同様に10万円をカード利用した際に貯まるポイントをリクルートカードとOrico Card The POINTで比較をしてみました。

Orico Card The POINTで貯まるオリコポイントは、1オリコポイント=1円で交換出来るものが多いです。上記の表の通り通常利用であれば還元率の高いリクルートカードの方が貯まりますが、オリコモール利用を考えるのであればOrico Card The POINTの方がポイントが貯まります。

オリコモールではAmazonや楽天市場なども利用できるので、買い物出来る商品の幅はとても広いです。ネット通販での決済がカード利用の中心という方であれば、Orico Card The POINTの方がポイントが貯めやすいです。一方ネット通販での利用がそこまで多くない方であれば、リクルートカードの方がお得です。

またOrico Card The POINTを利用する場合、年会費は1,986円(税込)かかりますが(Orico Card The POINTは無料)、Orico Card The POINT PREMIUM GOLDも選択肢の一つです。こちらのカードはオリコモールでの利用で還元率は+1.0%、更にiDやQUICPayの利用で+0.5%加算がされるのでよりお得にポイントを貯めることが可能です。

三井住友カードデビュープラス

三井住友カードデビュープラスは、18歳~25歳限定で加入できる若者に限定した高還元率カードです。このカードは通常の三井住友カードの2倍の還元率が常時受けられる他、下記のような特典が特徴です。

- 入会後3ヶ月はポイント5倍

- セブンイレブン・ローソン・ファミリマート・マクドナルドで+2.0%

- 選んだ対象店舗3店で、+0.5%

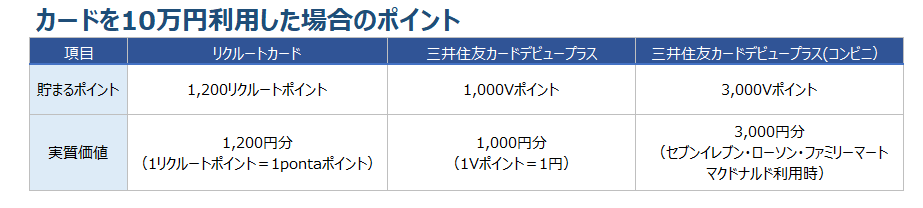

コンビニ3社とマクドナルドの利用では、何と還元率3%にもなるまさに若者向けのカードと言えます。これまでと同様にカードを10万円利用した場合に貯まるポイントを、リクルートカード比較をすると下記のようになります。

通常利用ではリクルートカードに軍配があがりますが、コンビニとマクドナルドでは大幅に三井住友カードデビュープラスの方が得になります。コンビニとマックで多くカードを利用する方であれば、三井住友カードデビュープラスの方がお得になります。

またリクルートポイントは一度Pontaポイントを経由しないと使える店舗が少ないですが、Vポイントはそのままキャッシュバックとして利用出来る点も特徴的です。ここまでの説明の通りリクルートカードと他の高還元率カードと比較すると、特定の店舗利用に限ればもっと還元率の高いカードはあるものの、年齢制限もなく通常利用で還元率が高いのがリクルートカードの特徴と言えます。

まとめ|高還元率が特徴のリクルートカード

リクルートカードはリクルートが発行する還元率の高さが特徴のカードです。じゃらんやHOT PEPPERなどリクルートが運営している様々なサービスで利用することで更にお得になりますし、貯まったポイントはPontaポイントに交換することで使い勝手も良いです。

他の高還元率カードと比べると、特に年齢制限もなく特定の店舗に限らず通常利用でも還元率が高いのがリクルートカードの特徴です。年会費も無料な一方で付帯保険も手厚いので、持っておいて損のないカードと言えます。リクルートカードの検討をしている方は、ぜひ今回の記事を参考にして下さい。

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら