各MUFGカードの評判、還元率、特徴を比較!おすすめやインビテーションも解説

本記事はプロモーションを含みます

世の中にはたくさんの種類のクレジットカードとカード会社があり、それぞれ特徴や特典が違います。その中でも銀行系と呼ばれるカード会社は規模も大きく信頼感があるため多くの方の支持を得ています。その銀行系カード会社の中でも高い人気を誇るのがMUFGカードです。

今回の記事ではMUFJカードについて、おすすめのカードやメリット・デメリット、審査基準なども踏まえて詳しく解説をしていきます。MUFGカードへの入会を検討している方はぜひ今回の記事を参考にして下さい。

MUFGカードとは

今回の記事ではMUFGカードについて解説をしていきますが、そもそもMUFGカードとはどのようなカードを指すでしょうか。まずはMUFGカードについて見ていきましょう。

三菱UFJニコスの発行するカード

MUFGカードとはクレジットカードの固有名称でもカード会社の社名ではありません。三菱UFJニコスという会社が発行したカード全般のことをMUFGカードと言い、個別のカードの名称は次で紹介するようにそれぞれ違います。

三菱UFJニコスは銀行系と言われるカード会社で、名前からも分かる通り日本で一番大きな銀行である三菱UFJ銀行系のクレジットカード会社です。

三菱UFJ銀行が何行もの銀行が合併して出来たように三菱UFJニコスも元々は、日本信販(Nicos)やUFJカード、DCカードと言った別々のカード会社でしたが、親会社の銀行の合併に伴って誕生したカード会社です。

そのためカード会社としての規模は大きく、取扱高やカードの発行枚数は国内でもトップクラスです。このように大手銀行グループの信頼感と実績の高さから多くの方から指示を集めているカード会社です。

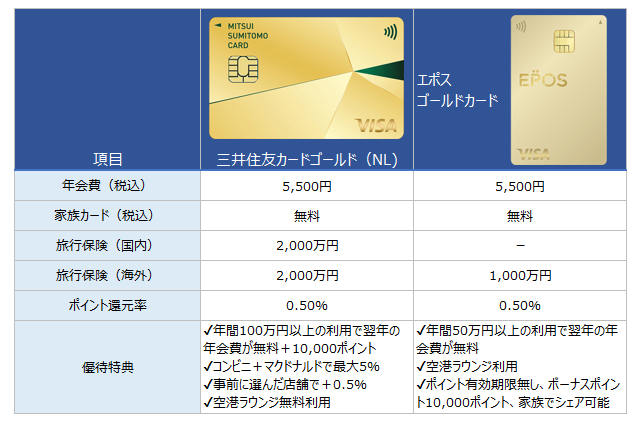

MUFGカード6選を徹底比較

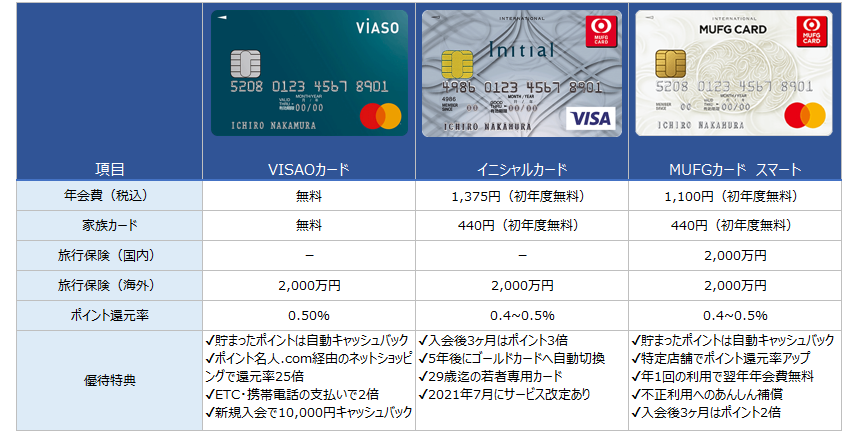

カードラインナップの多いMUFGカードですが、その中でも代表的でおすすめなカード6選を紹介・比較をしていきます。MUFGカードの中でもおすすめ出来るカードは下記の一覧の通りです。

年会費無料ならVISAOカード

まず最初に紹介するのがMUFGカードのラインナップの中でも最もスタンダードな位置づけとなるVISAOカードです。年会費は永年無料ですが、海外旅行保険が最大2,000万円付帯します。このカードの一番の特徴がカード利用で貯まるポイントが自動でキャッシュバックになる点で、わざわざポイント交換をする必要がありません。

ポイント還元率は通常利用時は0.5%とそこまで高くはないですが、下記の特定店舗で利用することでポイントが2倍になります。

- 携帯電話(ドコモ、ソフトバンク、au、ワイモバイル)の支払い

- ETCカードでの高速代金支払い

- インターネット(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)の支払い

上記だけでなくネット通販で商品を購入する際、MUFGニコスの運営するPOINT名人.com経由で購入することで最大で25倍ものポイントが付帯します。POINT名人.comで利用出来る通販サイトは幅広く、Amazonなどが利用出来るので普段の買い物をお得にする事が出来ます。

また現在は新規入会特典で最大10,000円分のキャッシュバック特典もあるので入りやすく、年会費無料で基本的な機能を兼ね備えているカードなので幅広い方に使いやすいカードとなっています。

初めて持つならイニシャルカード

続いて紹介するのが29歳迄しか申込の出来ない若者専用のイニシャルカードです。年会費は1,375円ですが初年度は無料となっており、更に年間のカード利用額が20万円以上の場合は翌年の年会費も無料となります。カード利用で1,000円毎に1ポイントのMUFGグローバルポイントが貯まります。

1MUFGグローバルポイントは約4~5円程度の交換レートなのでポイント還元率は0.4~0.5%とそこまで高くはありませんが、このカードの一番の特徴は最初のカード更新(5年後)のタイミングでゴールドカードへと自動切換になることです。

イニシャルカードが29歳迄しか申し込めないことを考えると、こちらのカードはゴールドカードへステップアップするためのカードという位置づけになっており、初めてカード入会をする方におすすめのカードとなっています。イニシャルカードは2021年7月以降は下記の点が改訂予定になっている点にも注意しましょう。

- 年会無料条件が年間20万円利用から年1回以上のショッピング利用

- 海外旅行保険が自動付帯から利用付帯

- ゴールドへの自動切換が自動ではなく、希望者のみになる

- POINT名人.comでのポイント優遇終了

保険を充実させるならMUFGカードスマート

MUFGカードスマートは最初に紹介したVISAOカードの上位互換のような内容のカードとなっており、年会費はかかる一方で旅行保険などの付帯特典が充実しているのが特徴です。カード利用で貯まったポイントが自動キャッシュバックになる点もVISAOと同様で1,000円毎に4ポイントが貯まりますが、下記の特定店舗では還元率がアップします。

- 携帯電話(ドコモ、ソフトバンク、au、ワイモバイル)の支払いで2倍

- POINT名人.com利用で最大25倍

- 海外での利用で2倍(American Express限定)

元々のポイント還元率は高くありませんが、上記の特典を活用することで効率良くポイントを貯めることが出来ます。また上記以外でも入会後3ヶ月間は、全てのカード利用でポイント還元率が2倍になる点も魅力の一つです。

VISAOと比較すると1,100円の年会費がかかる点が劣っていますが、年1回のカード利用で無料になるので実質無料で利用が出来ます。実質無料のカードと考えると、スマートカードは海外・国内旅行保険ともに付帯をしており、不正利用への補償も早いなどの特徴があるとても使いやすいカードとなっています。

コスパのステイタスを狙うならMUFGカードゴールド

高ステイタスの代表であるゴールドカードですが、MUFGゴールドの年会費は2,095円とコスパ重視のゴールドカードの位置づけとなっています。しかし特典はゴールドクラス並で空港ラウンジの利用の他、最大2,000万円の海外・国内旅行保険に加えてショッピング保険や国内渡航便遅延保険も付帯します。

カードの利用額1,000円毎に1MUFGグローバルポイントが貯まる点は他のカードと同じですが、ゴールドの場合は下記のように還元率アップの特典があります。

- 指定した記念月はポイント1.5倍

- 年会費の支払い・年間50万円以上の利用等で☆が貯まり、☆が5つになると前年獲得ポイントの10~20%のボーナスポイントが貯まる(プレミアスタープログラム)

- 年間利用額100万円以上で獲得ポイントの50%、50万円以上100万円未満で獲得ポイントの20%を翌年のポイントに加算(グローバルPLUS)

基本の還元率がそこまで高くはないですが上記のように使えば使うほどポイントが貯まりやすくなっており、上手く使うことでポイントが効率良く貯まります。また他にも三菱UFJ銀行でATM手数料無料などの優待が受けられるのもゴールドカードの特徴です。

ワンランク上のサービスならMUFGゴールドプレステージ

先程紹介をしたMUFGゴールドカードはコスパ重視のゴールドカードでしたが、MUFGカードの場合はこちらのゴールドプレステージが真のゴールドカードという位置づけのカードになります。当然入会基準も厳しく年会費も11,000円と高額で、MUFGゴールドとはステイタスも明確に区別されています。

付帯する特典も似ているようではありますが、下記の通り大きく異なっています。

- 指定した記念月のポイントが2倍(ゴールドは1.5倍)

- 旅行保険が5,000万円(ゴールドは2,000万円)

- 三菱UFJ銀行での優待が幅広い

- ラウンジ利用出来る空港の数が多い

- ショッピング保険が300万円(ゴールドは100万円)

付帯保険の充実さや、ラウンジを利用出来る空港の数などゴールドならではの特典に大きな違いがあることが分かります。このようにMUFGゴールドプレステージカードは、ワンランク上の特典とステイタスを求める方におすすめのカードとなっています。

最高ステイタスのMUFGカード・プラチナ・アメリカン・エキスプレス・カード

MUFGカードの中でも最高ランクのステイタスを誇るのが、MUFGカード・プラチナ・アメリカン・エキスプレス・カードです。このカードに入会するにはゴールドカードを利用して実績を積み上げてインビテーションを待つ方法と、直接申込をする方法の二通りがあります。インビテーションの届く条件は公開されていませんが、ゴールドでの年間の利用金額などが目安の一つになっているようです。

年会費は22,000円と高額ですが、その分プラチナカードクラスの特典がしっかりと付帯をしています。空港ラウンジの利用も世界1,300ヶ所以上で利用出来るプライオリティ・パスが利用出来ますし、高級レストランを2名以上で利用すれば1名が無料になるグルメサービスも付帯しています。

ポイント還元率も優れており、国内では常時1.5倍で海外利用では何と2倍になります。プラチナカードならではのコンシェルジュデスクも24時間365日利用が出来て、旅行やゴルフ場の手配が可能です。またMUFGカードのプラチナカードは三菱UFGグループで下記のような多数の優遇を受けることが出来るのも大きなメリットです。

- 三菱UFJ銀行の住宅ローン金利優遇

- 三菱UFJ信託銀行の遺言信託の手数料割引

- ワールドカレンシーショップでの外貨購入レートのサービス

- 三菱UFJ不動産との取引でポイントが貯まる

- 三菱UFJモルガン・スタンレー証券での株主優待一覧プレゼント

このようにとてもたくさんの優待特典を受けられますが、ここまでのプラチナカードクラスの特典を利用出来ながら年会費は他のプラチナカードと比較するとかなり安いのも特徴です。10万円を超える年会費のプラチナカードもある中で、22,000円の年会費でプラチナクラスの特典を受けられるのがMUFGカードプラチナの一番の特徴です。

MUFGカードのメリット

MUFGカードは国内のカード会社の中でのトップクラスの取扱高を誇るカード会社であることは先ほども説明をしましたが、それだけ多くの方から選ばれているにはメリットが多いことが理由です。他のカード会社と比較してMUFGカードにはどのようなメリットがあるでしょうか。

銀行系の中でも最大級の信頼がある

MUFGカードの一番のメリットはやはり、国内を代表するメガバンクである三菱UFJ銀行系のカード会社であるという点です。大手銀行系のカード会社であることから、そのステイタスや安心感は他のカードにはありません。同じく大手銀行系のカード会社として、三井住友カードがありますが銀行の規模としては三菱UFJ銀行の方が格上です。日本を代表する金融グループの発行するカードとして、最大級の信頼があるのがメリットの一つです。

支払い方法が豊富

二つ目のメリットはカードの支払い方法が豊富な点です。クレジットカードの支払いと言えば通常翌月1回払いのイメージがありますが、MUFGカードの場合は下記のように様々な支払い方法が選択出来ます。

- リボルビング払い

- 指定金額を超えた部分を自動でリボ払い(楽Pay)

- お買い物をした後でリボ払いへ変更(あとdeリボ)

- 分割払い(最大24回)

- お買い物をした後で分割払いへ変更(あとde分割)

- 1回、2回払い

- ボーナス一括払い

毎月の家計の状況に合わせて上記の中から支払い方法が選べます。特にカードを使いすぎてしまっても、後から分割払いやリボ払いへと変更出来るのはとても便利なサービスです。

三菱UFJ銀行で優遇がある

カードの種類にもよりますが、三菱UFJ銀行で優遇が受けられるのもMUFGカードのメリットの一つです。プラチナカードであれば先ほど紹介したようにグループ各社で多彩な優遇サービスがありますが、他のカードで三菱UFJ銀行のATM手数料無料や、コンビニATMの手数料が無料になったりなどの優遇があります。これも銀行系カード会社ならではのメリットと言えます。

サポート体制が充実

大手企業なこともあり、サポート体制が充実しているのもMUFGカードのメリットです。特に不正利用に関するサポートが充実しており、独自のシステムによる24時間365日体制のモニタリングや不正利用を感知した場合の素早い対応などを行っています。

不正利用の疑いがある取引を見つけた場合は本人に確認するまでは取引を保留にしてくれたり、また万が一不正被害にあってしまった場合も被害額を全額補償してくれるなどの対応も充実しているので、あんしんしてカードを利用することが出来ます。

MUFGカードのデメリット

MUFGカードはメリットも多い便利なカードですが、デメリットもあります。カードの入会を検討する際にはデメリットも知っておくことが重要です。

ポイント還元率は低い

MUFGカードのデメリットはポイント還元率が低い点です。カードの種類にもよりますが、例えばMUFGカードスマートの場合、1,000円毎に4ポイントが貯まり1ポイント1円でキャッシュバックとなるので還元率は0.4%です。一般的なクレジットカードのポイント還元率は0.5%程度ですから、MUFGカードの還元率は平均以下と言えます。

しかしMUFGカードの場合は店舗毎に還元率が高くなったり、年間の利用額に応じてボーナスポイントが貯まったりする特典があります。このような特典を上手に活用することで、少しでもデメリットを減らすことが出来ます。

MUFGカードの審査基準

クレジットカードに入会するにはカード会社所定の審査に通過する必要があります。審査の基準はカード会社によって違いがあるので、審査の厳しいカードもあれば通りやすいカードもあります。MUFGカードの審査基準はどのようになっているでしょうか。

安定収入があれば申込可能

一般的にMUFGカードのような銀行系カード会社の審査は厳しいと言われています。MUFGカードは三菱UFJ銀行系ということもあり、審査の厳しいイメージが強いです。確かに他の流通系のクレジットカード会社の審査と比べると、過去の延滞状況や他社での借り入れ状況などは厳格にチェックをする傾向にはありますが、そこまで審査が厳しい訳ではありません。

実際に一般カードの申し込み基準を見てみると、下記のようになっています。

- 18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く)。

18歳以上であれば学生であっても申込が可能となっており、年収基準もありません。このようにMUFGカードは審査の基準が厳しいイメージがありますが、一般カードであれば比較的申込のしやすいカードと言えます。

プラチナカードのインビテーションを受けるには

加入のしやすい一般カードに比べると、プラチナカードへの入会はやはりハードルが高いです。MUFGのプラチナカードに入会するにはインビテーションが届くのを待つか、直接申し込む方法があります。

インビテーションが届く条件は公開されていませんが、下位カードのゴールドカードでの利用実績を積むことが一番の近道です。他にも三菱UFJ銀行と優良取引をしていればインビテーションが届いた事例もあるようです。いずれにしてもステイタスの高いプラチナカードへの入会基準は、一般カードと比較するとかなり高くなっています。

MUFGカードの審査期間

カードに入会する際に審査基準と同様に気になるのが審査期間です。審査の結果はカードが到着するまで分からないので審査期間は短い方が分かりやすいですが、MUFGカードの審査期間はどれくらいでしょうか。

オンライン申込なら最短翌日

通常クレジットカードに申込をして、カードが手元に届くまでは1~2週間程度かかります。MUFGカードの場合も同様で通常であればカードが手元に届くまでは1~2週間となっています。しかしカードの種類によっては、もっと審査期間の早いカードもあります。

VISAOカードはMUFGカードのラインナップの中でも審査の早いカードとなっており、オンライン申込であれば最短で翌日発行が可能となっています。カードは郵送で届けられるので、最短だと3日程度でカードが手元に届けられます。早くカードが使いたい場合などは、VISAOカードに申し込むと良いでしょう。

まとめ|安心のサポートと信頼のMUFGカード

今回の記事ではMUFGカードの詳細について詳しく紹介をしてきました。MUFGカードは何と言っても大手銀行系列の安心感と充実のサポート体制、それと豊富なカード特典が魅力のカードです。基本のポイント還元が低いというデメリットはありますが、使い方次第では上手にポイントを貯めることが出来ます。

カードラインナップも豊富で高ステイタスのゴールドやプラチナ、最短翌日発行出来るVISAOなどニーズに応じたカードを選べる点も魅力です。これからMUFGカードへの入会を検討している方は、ぜひ今回の記事を参考にして下さい。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら