三井住友カード全種類を徹底比較|メリットやステータスを比較

本記事はプロモーションを含みます

買物や旅行の際にとても便利なクレジットカードですが、クレジットカードを発行しているカード会社はたくさんあります。数あるカード会社の中でも抜群の知名度と実績を誇るのが三井住友カードで、その取扱い高は国際ブランドを兼ねているJCBを除けばトップの規模を誇ります。

そのためカード会社を検討する際には、必ずと言っていいほど候補に入るのが三井住友カードです。今回の記事では三井住友カードやメリットやデメリットだけでなく、おすすめのカードなども合わせて詳しく解説をしていきます。三井住友カードを検討している方は、ぜひお読みください。

三井住友カード6枚を徹底比較

国内取扱い高ナンバーワンの三井住友カードですから、発行しているカードにはたくさんの種類があります。若者向けのベーシックなカードから、富裕層向けの高ステイタスなカードまでと幅広いカードラインナップを揃えています。

カードの種類が多くどのカードに入れば良いか迷ってしまう方もいるでしょう。そんな方のために数ある三井住友カードのラインナップの中から、特に人気の高い代表的なカード6枚を紹介していきます。

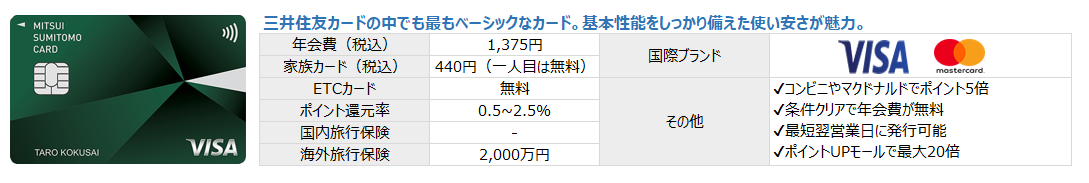

最初の1枚におすすめの三井住友クラシックカード

まず最初に紹介するのは、三井住友カードの中でも最もベーシックな三井住友クラシックカードです。数ある三井住友カードの中でも基本となるカードで、スタンダードな機能は全て兼ね備えています。更に三井住友カードは一般カードであっても年会費がかかる一方で、ポイントが貯まりやすかったり特典が充実しているのが特徴となっています。

三井住友クラシックカードのポイントの貯まりやすさの特徴は、特定のお店でのショッピングで大きく貯まる点です。具体的にはセブンイレブン・ローソン・ファミリーマート・マクドナルドでの利用で、通常0.5%のポイント還元率がなんと25倍の.5%にもなります。

更に三井住友カードが運営しているショッピングサイト「ポイントUPモール」を利用して買い物をすれば、最大で20倍ものポイントが貯まります。もう一つ「ココイコ!」というサービスもあり、事前にエントリーをしたお店に行って買い物をすることで、ポイントキャッシュバックを受け取ることが可能になります。

通常利用時の還元率は0.5%と決して高くはないですが、このように特定のお店で賢く利用することで効率的にポイントを貯めることが出来ます。更に海外のみですが旅行保険もしっかりと付帯しており、紛失や盗難などの際の対応も24時間365日体制で行ってくれるなどのサポートも充実しています。そのためメインカードとして利用するのにもピッタリの一枚と言えます。

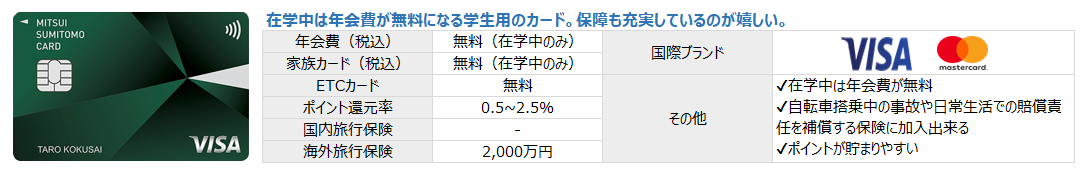

学生なら三井住友クラシックカード(学生)

続いて紹介するのは、学生専用の三井住友カードです。このカードの一番の特徴は在学中は年会費が無料になる点です。年会費は無料でもカードの特典は先ほど紹介したクラシックカード同様で、コンビニやマクドナルドでの還元率アップや「ココイコ!」、「ポイントUPモール」などの特典も付帯します。

また海外旅行保険に加えて「ライフ&スポーツ賠償付自転車保険」にも加入することが出きます。この保険は日常生活や自転車搭乗中の事故で、他人を死傷させてしまった場合に使える保険なので、普段自転車に乗る機会の多い学生にとっては安心です。

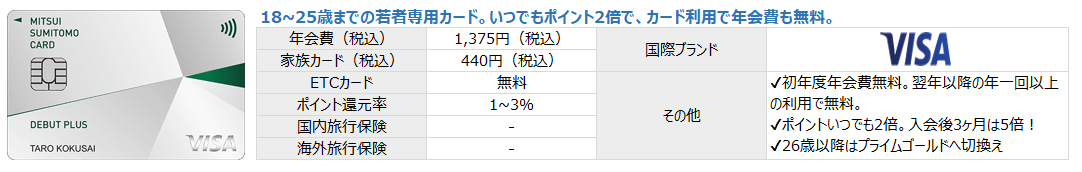

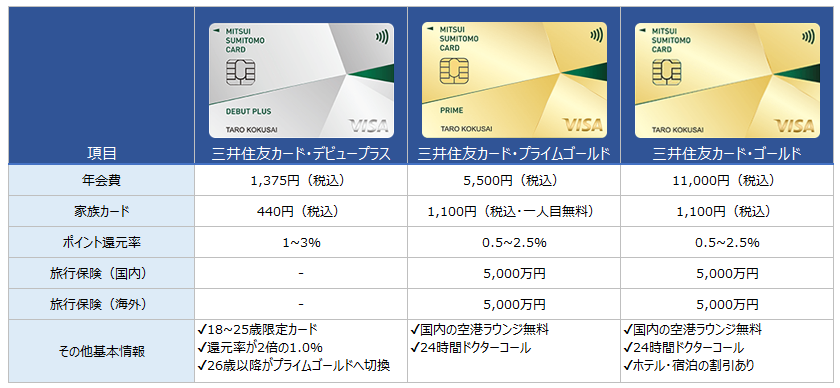

若者向けのお得な三井住友デビュープラス

こちらは18~25歳限定の若者向けのカードです。学生カードと違って年会費は必要ですが、通常0.5%還元率が常に2倍の1%になるお得なカードです。このカードは25歳までしか加入が出来ず、26歳以降のカード更新の際にはプライムゴールドへと自動的に切換えになります。

年会費がかかってしまうのが難点と言えますが、その年会費もカードを年一回以上利用すれば無料になるので、実質無料にすることが出来ます。特典の多いカードなので若者にはおすすめですが、旅行保険が付帯しない点には注意が必要です。

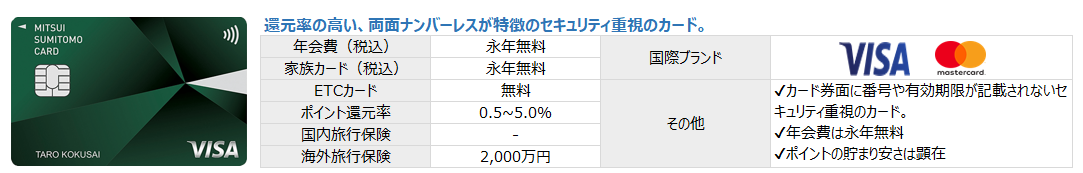

セキュリティ重視の方に三井住友カード(NL)

次に紹介するのはナンバーレス(NL)カードと言って、カードの券面にカード番号や有効期限などが印字されていないカードです。カード番号や有効期限が盗み取られてしまうと不正利用されてしまう恐れがあるので、セキュリティ重視の方におすすめです。

カードの機能も高機能で年会費が永年無料な一方で、ポイント還元率はクラシックカードより優れています。通常利用時の還元率は0.5%なので変わりませんが、コンビニなどでタッチ決済を利用すると還元率がなんと10倍の5%になります。

海外旅行保険も付帯しているので、クラシックカードと比べてもサービスや特典で見劣る点はありません。カード番号を確認する際には専用アプリの利用必要になるので、アプリ利用に抵抗のない方にはおすすめのカードです。

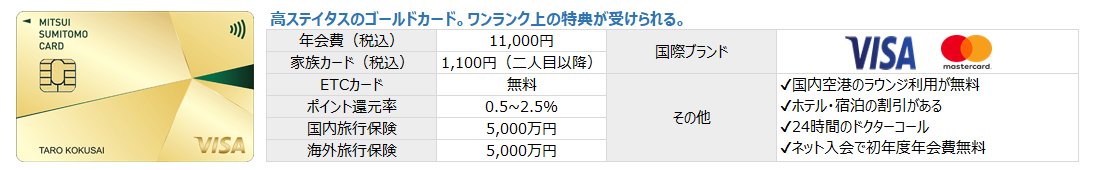

ステイタスを求める方には三井住友ゴールドカードがおすすめ

高ステイタスカードの代表であるゴールドカードで、申込は30歳以上からとなります。年会費は11,000円と一般カード比べるととても高いですが、空港ラウンジの利用や24時間電話で医師に健康相談出来るドクターコールなど、年会費に見合った特典があります。

他にも一流の旅館やホテルを優待価格で利用出来たり、旅行保険も最高で5,000万円付帯されます。ゴールドカードに入会するには通常の審査以上の厳しい審査を通過する必要がありますが、その分メリットとステイタスの高さがあるのがゴールドカードの特徴です。

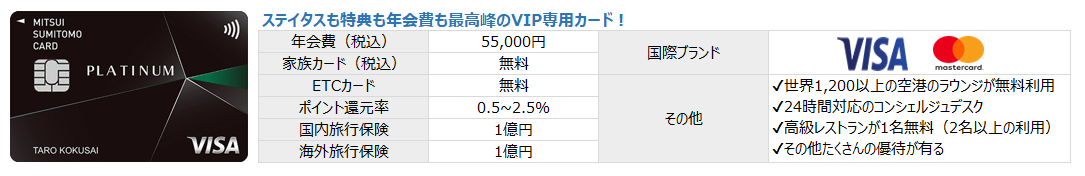

最上位を求める方には三井住友プラチナカード

ゴールドカードよりも更にランクの高い最高ステイタスのカードが、プラチナカードです。入会するための審査基準はゴールドカード以上に厳しく、また年会費もとても高額ですがそれを上回るステイタスと特典があります。国内だけでなく世界1,200以上の空港ラウンジが無料出来たり、高級レストランが無料で利用出来たり、24時間対応のコンシェルジュデスクが利用出来たりとプラチナカードの特典はとても豊富です。

特に旅行や外食の際に役立つ特典が多いので、出張や旅行の多い富裕層こそ恩恵を受けやすいカードを言えるでしょう。逆に言えばあまり旅行や外食しない方にとっては、せっかく高い年会費を払っても恩恵を受けられない場合もある点には注意が必要です。

三井住友カードは銀行系のカード会社ですから元々ステイタスは高いと言われていますが、その三井住友カードのプラチナカードですから、他のカードと比較しても抜群のステイタスと信用を誇ることも魅力の一つです。

三井住友カードのメリット

冒頭にも説明したように三井住友カードは国内のカード会社の中でも、高いシェアを誇るカード会社です。カード会社を選ぶ際にはカードの特典やメリットを比較して選ぶこと多く、そのためたくさんの方に選ばれている三井住友カードは、特典やメリットが豊富なカード会社と言えます。三井住友カードのメリットについて、どのようなものがあるか見ていきましょう。

カードの特典が豊富

三井住友カードの一番のメリットは、やはりカードの特典が豊富にあることでしょう。カードの特典でカードの会員数が決まると言っても良いぐらい、特典は重要です。そのためクレジットカード各社は競って特典を充実をさせていますが、三井住友カードの特典には下記のようなものがあります。

ポイントが溜まりやすい

クレジットカードには利用額に応じたポイントが貯まるポイントプログラムがあり、ポイントの貯まりやすさでカードを選ぶ方はとても多いです。ポイントの貯まりやすさを表しているのが還元率で、これは利用額に対して何%ポイントが貯まるかを表しています。

一般的な還元率は0.5%程度で、高還元率カードと呼ばれるカードだと1.0~2.0%程度のものが多いです。三井住友カードの還元率は0.5%ですからそこまで高い訳ではりませんが、三井住友カードは店舗によって高い還元率を受けることが出来る特徴があります。

例えば三井住友カード(NL)では、コンビニやマクドナルドでタッチ決済を利用すると通常時の10倍の5%のポイント還元率になります。他にも「ポイントUPモール」や「ココイコ!」などのように店舗を限定して、高還元になる特典が豊富にあります。またカードによっては年会費が無料のものもあるので、お得にポイントを貯めることが出来ます。

年会費無料カードでも海外旅行保険が付帯する

カードの中には旅行保険が付帯するものとしないものがあります。通常旅行保険がしっかりと付帯するカードは年会費が必要なカードが多いですが、三井住友カードの場合は年会費が無料のカードでも海外旅行保険が付帯します(一部付帯しないカードもあります)。金額は最高2,000万円とそこまで高くはありませんし、海外旅行のみですがそれでも旅行保険が付帯するのは嬉しい特典です。

Vポイントの使い勝手が良い

三井住友カードの利用で貯まるポイントは、Vポイントです。他のポイントと同じくマイルなどの提携ポイントや商品券に交換出来ますが、2021年3月からVポイントでカードの利用代金を支払えるようになりました。またVポイントは三井住友銀行との相互利用も可能となっており、他のポイントと比較しても使い勝手が良いのが特徴です。

年会費の割引がある

特典が豊富な反面、年会費が必要なカードが多いのが特徴ですが、その年会費も条件をクリアすることで割引になるサービスがあります。割引になる条件はカードによって違いますが、例えば三井住友クラシックカードの場合は、毎月の明細をwebにすることで550円(税込)割引にすることが出来ます。

また毎月の支払い額がリボ払いになる「マイ・ぺイすリボ」を登録すれば、カードの種類や利用金額に応じて年会費が半額か、もしくは無料になります。このように条件をクリアすれば年会費を節約することが出来るのも、三井住友カードの特徴です。

大手銀行系でステイタスが高い

三井住友カードは名前の通り三井住友銀行系列のカード会社です。三井住友銀行は日本を代表するメガバンクの一角であり、また銀行系のカード会社は一般的に審査が厳しいと言われています。そのため一般カードであっても三井住友カードは比較的ステイタスの高いカードとして認知されています。

そのため三井住友カードを持っているだけで、信頼の出来る人物としての証と言っても過言ではありません。一般カードでもステイタスが高いので、ゴールドやプラチナのステイタスの高さは言うまでもありません。このように持っているだけで信用の証になるのも三井住友カードのメリットです。

セキュリティ面に優れている

クレジットカードはとても便利な反面、不正利用などの心配もありますが三井住友カードはセキュリティ面の体制に優れていることが特徴です。カードの不正利用に対しては異常な利用がないかを業界最高水準のシステムを導入して、24時間365日監視をしています。

万が一不正利用があった場合も、補償がしっかりしているので安心出来ます。困ったときのコールセンターの対応も丁寧なので、落ち着いて対応することが出来ます。歴史の長いカード会社ならではの充実したセキュリティ対策も三井住友カードのメリットの一つです。

加盟店数は圧倒的に多い

三井住友カードには、国際ブランドはVISAカードが付いています。(MasterCardを選択できるカードもあります)VISAと言えば世界の国際ブランドの中でも圧倒的な加盟店数を誇る国際ブランドで、カードが使えるお店でVISAが使えないお店は国内ではほぼありません。

世界的なシェアで見てもVISAのシェアが約6割となっており、2位のMasterCardの3割に比べるとダントツでシェアが高いこと分かります。圧倒的なシェアと加盟店数を誇るのが、三井住友カードのメリットの一つです。

三井住友カードのデメリット

特典が豊富でセキュリティにも強い三井住友カードですが、他のカード会社と比較するとやはり弱い部分もあります。メリットの次は、三井住友カードのデメリットについて見ていきましょう。

ポイントの還元率は一般的

メリットで紹介した「ポイントが貯まりやすい」とは矛盾するようですが、一般的なポイント還元率は0.5%と決して高くはありません。還元率の高いカードと比べると、どうしても見劣りしてしまうのは事実です。三井住友カードのポイントが貯まりやすいのは、特定の店舗に限られている特徴があります。そのためたくさんのお店で満遍なくカードを利用する方にとっては、三井住友カードよりも他の還元率の高いカードの方が得になる場合もあります。

年会費永年無料のカードは少ない

三井住友カードのラインナップの中には、年会費のかかるカードが多く無料のカードは少ないです。三井住友カードを選ぶ場合はどうしても年会費がかかってしまうことがデメリットと言えますが、先ほど紹介したように割引を活用すれば年会費の負担を抑えることが出来ます。そのためこのデメリットは比較的抑えやすいデメリットと言えます。

即日発行が出来ない

カード会社によっては申込をした当日に仮カードや、ネット上で使えるカードを即日発行する会社もあります。しかし三井住友カードでは、そのような即日発行には対応していません。この点はすぐにカードを使いたい方にとっては、大きなデメリットとなるでしょう。しかし即日発行には対応していませんが、三井住友カードは他のカード会社と比較すると審査期間は短いです。この点については後ほど詳しく解説をしています。

おすすめの三井住友カード3選

三井住友カードにはたくさんのカードラインナップがあります。どれも特典が豊富な使いやすいカードですが、それぞれ特徴があります。ここでは数ある三井住友カードのラインナップの中から、おすすめのカードを紹介していきたいと思います。

三井住友カードのラインナップの中でも、特におすすめするのは下記の3枚です。

誰でも加入しやすい一般カードから、ステイタスの高いゴールドなどそれぞれに特徴のある3枚です。おすすめカードについて、1枚ずつ紹介をしていきます。

三井住友カードデビュープラス

記事の冒頭にも紹介した18~25歳の若者専用のカードです。同じ若者向けの学生カードと違って年会費はかかるものの、常時ポイント還元率が2倍の1.0%というとてもお得なカードです。このカードがおすすめな理由はカードのスペックが良いだけでなく、使い続けていれば次に説明するプライムゴールドへと自動的に入会が出来る点です。

三井住友カードに限らずゴールドカードへ入会するには、一定の収入やクレジットヒストリーなどの信用を積む必要があります。それでも入会出来るどうかは分からないゴールドカードへ更新で入会できるメリットはとても大きいです。ステイタスの高い三井住友カードのゴールドであれば、そのメリットは尚更大きいと言えるでしょう。

三井住友カードプライムゴールド

三井住友プライムゴールドカードは、20代でも持つことの出来るステイタス性を兼ね備えたゴールドカードです。三井住友のゴールドカードは通常30歳以上が入会基準となっていますが、こちらのカードであればより若くしてゴールドのステイタスを保持できます。

また若者専用カードのデビュープラスの上位カードの位置づけでもあり、特典の多いカードとなっています。年会費は5,500円と決して安い水準ではないですが、付帯する特典はゴールドカードと同水準です。一流ホテルの宿泊優待や空港ラウンジの無料利用、24時間対応のドクターコールなどゴールドと同様の特典を受けることが可能です。

初めてカードを持つ若い内はデビュープラスで実績を積んで、20代後半になればプライムゴールドへとステップアップをして、30代になって更に余裕が出れば次に紹介するゴールドカードへと進んでいくのが王道です。三井住友カードはこのように、年代と共に一緒にステップアップしていけるのも魅力の一つです。

三井住友カードゴールド

最期に紹介するおすすめカードが、ゴールドカードです。カードのスペックについては冒頭でも紹介している通りですが、ゴールドカードをおすすめする理由はやはりステイタスの高さがあります。三井住友カードはカードの種類が豊富で、若年層から経済的に余裕の出る30代40代へとそれぞれのステージに応じて加入出来るカードがあります。

その中でも30歳以上の方しか加入が出来ないのがゴールドカードですから、経済的に余裕のある方しか加入できないというイメージが強いです。年会費も高い一方で特典も豊富なので、経済的に余裕のある方にはぜひおすすめのカードです。

三井住友カードの審査難易度は?

特典が豊富でメリットの多い三井住友カードですが、入会するには審査に通過する必要があります。カードの審査基準はどこのカード会社であってもはっきりとした基準が公開されておらず、申込をしてカードが手元に届くまではドキドキしながら待つ必要があります。しかしカード会社によって入会出来る条件や、おおよその審査の難易度は特徴があります。三井住友カードの審査基準について紹介をしていきましょう。

三井住友カードの申込条件

まずは三井住友カードの申し込み条件について見てみましょう。申込条件はカード毎に異なっており、それぞれ下記のようになっています。

- 三井住友カード(NL)・・・満18歳以上(高校生は除く)

- 三井住友カードクラシック・・・満18歳以上(高校生は除く)

- 三井住友カード(学生)・・・満18歳以上の学生

- 三井住友カードデビュープラス・・・満18歳~25歳の方

- 三井住友カードプライムゴールド・・・満20歳以上30歳未満で安定収入のある方

- 三井住友カードゴールド・・・満30歳以上で安定収入のある方

- 三井住友カードプラチナ・・・満30歳以上で安定収入のある方

一般カードクラスの場合は18歳以上であれば申込基準を満たしており、特に収入に関する要件はありません。一方でプライムゴールド以上の高ステイタスカードになると、年齢要件に加えて安定収入のあることが申込条件となっていることが特徴的です。

銀行系ならではの審査基準

カード会社にはイオンカードなどの流通系カード会社や、オリコカードなどの信販系カード会社のように種類があります。三井住友カードは銀行系カード会社と言われ銀行グループに属しているカード会社になります。銀行系のカード会社は信頼やステイタスが高い反面、審査が厳しいと言われています。

三井住友カードの審査基準も銀行系ならではの審査基準と言われており、流通系や信販系のカード会社と比べると審査は厳しくなります。具体的な審査基準は不明ですが、カードの審査の際には下記のような情報を調べています。

本人の属性情報

本人の年齢や収入・勤務先などはもちろんですが、申込の情報が本当かどうかの確認を行います。個人信用情報上の過去の情報と照らし合わしたり、謄本を取得したり、時には在籍確認などを行って申告した情報に間違いかないかを確認します。

過去の利用実績

クレジットヒストリーとも言われる、これまでのカードやローンの利用実績を確認します。ここで重要なのは過去に延滞が無いことです。特に銀行系カード会社はこの点が厳しいと言われています。1ヵ月を超えるような長めの延滞が過去に一度でもあると、銀行系カード会社の審査に影響が出ると考えておきましょう。

現在の借入状況

個人信用情報機関などの情報をもとに、現在の借入状況を確認します。この際のポイントは多重性の有無です。住宅ローンや車のローンなどがあってもそこまで審査には影響しませんが、消費性の借入が多いと多重性が有ると判断されてしまい審査に通過できない可能性があります。

以上のような情報を集めて、カードを発行しても問題ないかどうかを総合的に判断をしています。

三井住友カードの審査時間は?

続いて三井住友カードの審査期間について紹介をしていきます。カードを申し込みしても、実際にカードが手元に届くまでは使うことが出来ませんし、カードの審査が通過したかどうかも分かりません。そのためどうしても手元に届くまでの期間は落ち着かないですが、あらかじめ審査期間が分かっていれば目安にもなります。

他社に比べると発行が早い

通常のカード会社であればクレジットカードに申込をして、手元に届くまでは2週間程度が一般的です。審査期間に約1週間かかり、カードを郵送して届くまでに約1週間程度かかります。しかし三井住友カードの場合、web経由で申込をすることで最短で翌日カードを発行してくれます。

通常1週間かかる審査期間が一日で終わるので、カードが手元に届くまでは約1週間程度と通常のカード会社の半分程度のスピードで手元に届けられます。海外旅行に合わせてカードを発行するような場合など、急いでカードを発行したい際にはとても助かります。

まとめ|充実の特典のセキュリティで安心のカード!

三井住友カードは国内のカード会社の中でも歴史と伝統のあるカード会社で、日本で初めてVISAカードを発行した会社でもあります。また大手銀行の三井住友銀行系列の会社で、カード会社の中でも規模も大きく発行するカードのステイタスも高いです。

今回の記事でも紹介したようにカードの特典も豊富にあり、また学生や若者専用のカードから、ゴールドやプラチナのような高ステイタスまでたくさんのカードラインナップがあり、年代や経済状況に合わせてカードを選ぶことが出来ます。

また大手だけにセキュリティ面にも力を入れており、いざという時の補償も充実しているので安心して利用が出来ます。このように三井住友カードはとてもメリットの多い安心して使えるカード会社です。これからクレジットカードの入会を検討している方は、ぜひ今回の記事を参考にして下さい。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら