ETCパーソナルカードとは?メリット・デメリットを徹底解説!

本記事はプロモーションを含みます

高速道路を利用する際には多くの方がETCカードを利用しています。高速の料金所でいちいち止まってお金を払う手間が無くなるので、とても便利なのがETCカードです。通常ETCカードと言えばクレジットカードに付随するカードが一般的ですが、ETCカードの中にはETCパーソナルカードもあります。

ETCパーソナルカードと聞くと、あまり聞きなれないカードの名称かもしれませんが多くのメリットのあるカードです。今回の記事ではETCパーソナルカードについて詳しく解説をしていきます。

ETCパーソナルカードとは

今回の記事ではETCパーソナルカードについて詳しく解説をしていきますが、そもそもETCパーソナルカード とはどんなカードでしょうか。まずはETCパーソナルカード がどのようなカードなのか、特徴を紹介していきます。

ETC専用のカード

ETCパーソナルカードとは簡単に言うと、ETCのみで使える専用のカードです。通常のETCカードはクレジットカード会社が発行するクレジットカードに付随して発行されるのに対し、ETCパーソナルカードは単体で発行されます。またカードの発行をしているのもクレジットカード会社ではなく、下記の6社が共同で運営をしています。

- NEXCO東日本

- NEXCO中日本

- NEXCO西日本

- 首都高速道路株式会社

- 阪神高速道路株式会社

- 本州四国連絡高速道路株式会社

クレジットカード会社ではなく、高速道路の運営会社が直接発行していることが特徴です。このようにETCパーソナルカードが高速道路でのETC払いに特化した、ETC専用のカードと言えます。

ETCパーソナルカードとETCカードとの違い

ETCパーソナルカードはETC専用のカードであることは説明しましたが、一般のETCカードとは何が違うでしょうか。

カードの発行会社がクレジットカード会社ではなく、高速道路の運営会社であることは説明をしましたが実際の利用方法による違いについてみていきましょう

ETCパーソナルカードは高速道路以外では使えない

ETCパーソナルカードとETCカードの一番の違いは、クレジットカードに付随しているかいないかです。通常クレジットカードは入会時に審査を行って、カードを発行しています。

そのためカードを利用しても代金は後払いで良いですが、ETCパーソナルカードの場合は違います。クレジットカードのように審査を行っている訳ではないので、利用をするのはデポジットという保証金が必要になります。(保証金については後ほど詳しく解説をします)

ETCパーソナルカードの場合はデポジットを積む事で、後払いが可能になります。またETCカードはクレジットカードと一体になっているので、クレジッットカードを使えばショッピングやキャッシングなどの利用も出来ます。

一方でETCパーソナルカードはクレジット機能がないため、高速道路以外では使うことは出来ません。このようにクレジット機能の有無がETCパーソナルカードとETCカードの一番の違いと言えます。

ETCパーソナルカードのメリット

ETCパーソナルカードはこれまでの説明のように、クレジットカードと紐づいていないETC専用のカードであることが一番の特徴です。

このような特徴があるからこそ、ETCパーソナルカードのメリットが生まれていると言えます。ここからはETCパーソナルカードのメリットについて紹介していきます。

クレジットカードの審査が不要

ETCパーソナルカードの一番のメリットとも言えるのが、クレジットカードの審査が不要なことです。通常ETCカードを保有するにはクレジットカードに申込をして、審査を通過する必要があります。

しかしETCパーソナルカードはクレジットカードではないので審査が無く、誰でも発行することが可能です。

この違いがETCパーソナルカードの大きな特徴で、何らかの事情があってクレジットカードが持てない方であってもETCカードを利用することが出来ます。

クレジットの審査に通らない方はETCカードを利用することが出来なくなってしまいますが、ETCパーソナルカードはクレジットカードに紐づいていないので審査不要で入会できるのがメリットの一つです。

ETC割引の特典が受けられる

上記のようにクレジットカードの審査が不要でETCカードの利用が出来るのがETCパーソナルカードの特徴ですが、更にお得なのがETCパーソナルカードでも通常のETCカードと同様の割引特典が受けられる点です。

高速道路は利用した区間に応じて通行料を払う必要がありますが、ETCカードで決済をすることで様々な割引が受けられるようになります。

ETCを利用した場合の割引には様々なものがありますが、代表的なものは下記の通りです。

平日朝夕割引

平日朝夕割引とは平日の朝6〜9時と夕方5〜8時の間に高速道路を利用した際に受けられる割引です。この割引は利用料金が割引になるのではなく、高速道路の利用回数に応じて30〜50%が還元される仕組みです。

このサービスを受けるにはETCマイレージサービスへの登録が必要になります。ETCマイレージサービスとはお得に高速を利用出来るサービスで、内容については後ほど詳しく解説をしています。この割引は対象になる区間や時間に制限があるので、詳細はNEXCOのホームページで確認して下さい。

休日割引

こちらは土・日・祝日にETCを利用した場合になる割引で、高速利用料金が30%割引になります。この割引も先程の平日朝夕割引と同様に、対象となる区間に制限があります。

東京と大阪の大都市を走っている高速は対象外で、基本的には地方部の道路が対象です。こちらも利用の詳細はNEXCOのホームページで確認するようにしましょう。

深夜割引

深夜割引は平日・休日に関係なく、深夜に高速道路を利用した際に適用となる割引で、高速利用料が30%割引になります。対象となる時間帯は毎日夜の12時から朝の4時までとなっています。

休日割引と違って大都市近郊の区間でも受ける事が出来ますが、全ての高速道路が対象な訳ではありません。こちらも詳細はNEXCOのホームページで確認しましょう。

ETCマイレージサービスが受けられる

ETCパーソナルカードを持っていれば、ETCマイレージサービスが利用出来る事もメリットの一つです。ETCマイレージサービスとは、航空会社のマイレージサービスの高速道路版とも言えるサービスです。

高速道路を利用するとマイレージが貯まって行き、貯まったマイレージは高速道路の利用料金へと還元することが出来ます。

還元率は高速道路の会社によって違いがありますが、5~10%程度の還元が受けられるとてもお得なサービスです。ETCマイレージサービスを利用するには事前に登録が必要になりますが、ETCパーソナルカードでもこちらのサービスに登録が出来ます。

先ほど紹介した割引との併用も出来るので、ETCパーソナルカードを活用すればお得に高速を利用する事が出来ます。

16歳から発行が可能

最期に紹介するメリットは、ETCパーソナルカードは16歳から申込が可能である点です。通常のETCカードはクレジットカードに付随しているため、年齢はクレジットカードの発行出来る18歳以上に限られます。

一方ETCパーソナルカードの場合はクレジットは関係なく、本人確認資料が確認出来れば発行が可能です。

ETCパーソナルカードの本人確認資料は運転免許証に限定されていますから、免許証が発行可能な16歳以上が申込対象となります。16歳~18歳未満の方がETCカードを発行したい場合には、ETCパーソナルカードがとても役に立ちます。

ETCパーソナルカードのデメリット・注意点

ETCパーソナルカードにはこれまでの説明のようにとてもメリットが多いですが、デメリットもあります。

クレジットカードに付随してないことが大きなメリットを生み出していましたが、逆にそのことがデメリットになっている部分もあるのがETCパーソナルカードの特徴です。ETCパーソナルカードのデメリットについて紹介していきます。

デポジットが必要

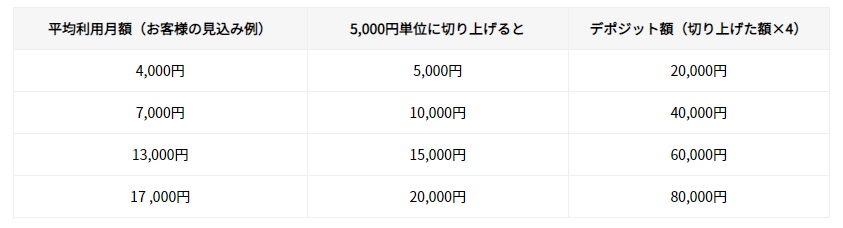

ETCパーソナルカードの一番のデメリットがデポジットが必要な点です。デポジットとは保証金のことで、審査がない代わりに保証金を預けておく必要があります。

ETCパーソナルカードの利用代金は毎月引き落としの後払いですが、このデポジットは毎月の利用料とは別に預けておく必要があります。

預けるデポジットの金額にも決まりがあり、下記のように毎月の利用見込み額を5,000円単位で切り上げた4倍の金額となっています。

参照:「ETCパーソナルカードwebサービス」より抜粋

上記のように決められており、更に最低でも20,000円以上のデポジットが必要となります。毎月の利用額の約4倍相当を事前に預けておかないと、ETCパーソナルカードは発行出来ません。

利用額の4倍と言うと良く高速を使う方にとってはかなりの金額になるので、この金額を事前に預けておくのは大きなデメリットを言えるでしょう。

未払いが増えると使えなくなる

ETCパーソナルカードのもう一つのデメリットとして、引き落とし前の利用額がデポジット額の80%を超えるとカードの利用が停止となる点です。

カードの利用が停止になってしまうと、ETCゲートのバーが開かなくなってしまいます。これを防ぐには、デポジットを増額するか引き落としを行なって利用再開を待つ方法があります。

先程説明したように毎月の利用予定額の4倍のデポジットを預けているのでこのような事態は想定しにくいですが、急に高速利用が増えた場合などには注意が必要です。また引き落とし前の利用額には高速の利用代金だけでなく、年会費やカード再発行手数料なども含まれるのも注意点です。

年会費がかかる

クレジットカードの中には年会無料のカードも多く、そのためETCカードも年会費が無料で持てる場合が多いです。しかしETCパーソナルカードの場合は、年会費が1,257円(税込)必要になります。

デポジットだけでなく必ず年会費がかかるのも、ETCパーソナルカードのデメリットの一つです。万が一カードを失くした場合も。再発行手数料として1,257円(税込)が必要になります。

複数枚数の発行が出来ない

ETCカードと違って複数枚発行が出来ないのもETCパーソナルカードのデメリットです。ETCパーソナルカードは一つの名義に一枚しか発行が出来ません。

個人での利用であれば特に問題はないですが、法人の場合も同様に一枚しか発行出来ません。ETCカードであれば個人でも法人でも複数枚の発行が可能なクレジットカードが多いので、この点もETCパーソナルカードの大きなデメリットの一つです。

セットアップ済の車載器が必要

こちちらはデメリットと言うよりも注意点に近いがですが、ETCパーソナルカードを利用するにはセットアップ済の車載器を準備する必要があります。これはETCパーソナルカードに限ったことではなく、ETCカードの場合も同様です。

車載器をセットアップするには数万円程度の費用が必要になるので、ETCパーソナルカードの場合はデポジットも含めれば相当な金額の初期投資が必要なことになります。

クレジットの審査がないのがETCパーソナルカードのメリットである一方で、事前に資金が必要になるので大きなデメリットと言えます。

ETCパーソナルカードの申し込み方法

ETCパーソナルカードはETCカードと似ているようで全く違う特徴のあるカードです。通常ETCカードと言えばクレジットカード付随型が一般的であることもあり、ETCパーソナルカードの存在を知らないことも多いでしょう。

今回の記事でETCパーソナルカードの存在を知った方もいるかもしれませんが、実際に申し込むとなるとどうすれば良いか戸惑う方も多いでしょう。ここではETCパーソナルカードの申し込み方法を紹介します。

申込はETCパーソナルカード事務局で行う

ETCパーソナルカードを申し込むには、直接ETCパーソナルカード事務局に申し込みをする方法があります。クレジットカードと違ってカード会社や金融機関に申し込みをする訳ではありません。

具体的な申し込み方法はETCパーソナルカードのホームページから申し込み用紙を印刷し、必要事項を記入して郵送で送ります。もし自宅にプリンターがなくて印刷出来ない場合は、コンビニのネットプリンターサービスを利用するか高速道路のお客様サービスセンターに電話をすれば紙の申込用紙が手に入ります。

郵送の送り先は下記になります。

〒216-8520 ETCパーソナルカード事務局 宛

(郵便番号と宛名だけで届きます)

まとめ|審査不要のETC専用カード

今回の記事では、ETCパーソナルカードの特徴について詳しく解説をして来ました。ETCパーソナルカードはクレジットに紐づいていないのが特徴ですから、その分カードの審査が不要になり誰でも持つ事ができます。

デメリットとしては利用額に応じたデポジットが必要になりますが、デポジットは保証金ですから解約をすれば返ってきます。

ETCパーソナルカードを持つ事でETCと同様の割引も受ける事が出来ます。未成年や何らかの事情があってETCカードを持つ事が出来ない方には、ETCパーソナルカードはおすすめです。

ETCパーソナルカードの入会を検討している方は、ぜひ今回の記事を参考にして下さい。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

フリーター・アルバイト・パートでも作れる厳選クレカ5選

詳細はこちら

-

主婦におすすめのクレジットカード比較!専業主婦でも審査に通る?

詳細はこちら

-

クレジットカード最強マイルカード比較ランキング!マイルが貯まるクレカを紹介

詳細はこちら