三井住友カード ゴールド(NL)の特徴や口コミ評判をチェック

本記事はプロモーションを含みます

| 年会費 | 初年度:5,500円(税込) 2年目以降:5,500円(税込)※年間100万円のご利用で翌年以降の年会費永年無料 |

|---|---|

| 還元率 | 0.5%~7.0% |

| 発行日数 | 最短即日 |

| 年会費 | 初年度 | 5,500円(税込) |

|---|---|---|

| 2年目以降 | 5,500円(税込)※年間100万円のご利用で翌年以降の年会費永年無料 | |

| 家族カード | 無料 | |

| 旅行傷害保険 | 海外 | 最高2,000万円 |

| 国内 | 最高2,000万円 | |

| ETCカード | 発行手数料 | 無料 |

| 年会費*1年目 | 初年度無料 | |

| 電子マネー | ||

| 国際ブランド | ||

| 発行会社 | 三井住友カード株式会社 | |

| 発行期間 | 最短即日 | |

- point1年間100万円の利用で年会費永年無料!!家族カードも完全無料

- point2ポイント還元率最高1.5%!タッチ決済で最大7.0%還元!セブン、ローソン、マクドナルドでお得

- point3クレカ積み立て還元率1.0%!!利回り1%!年間6,000円相当お得

三井住友カード ゴールド(NL)とは?

三井住友カード初!年会費永年無料になるゴールドカード

『三井住友カード ゴールド(NL)』(年会費5,500円/還元率0.5%:200円で1ポイント=1円相当)は、条件付きですが、三井住友カードのゴールドカードで初めて「年会費永年無料」を可能にしたクレジットカードです。

通常の『三井住友カード ゴールド』は年会費11,000円(税込)ですが、『三井住友カード ゴールド(NL)』は年会費がそもそも半額です。

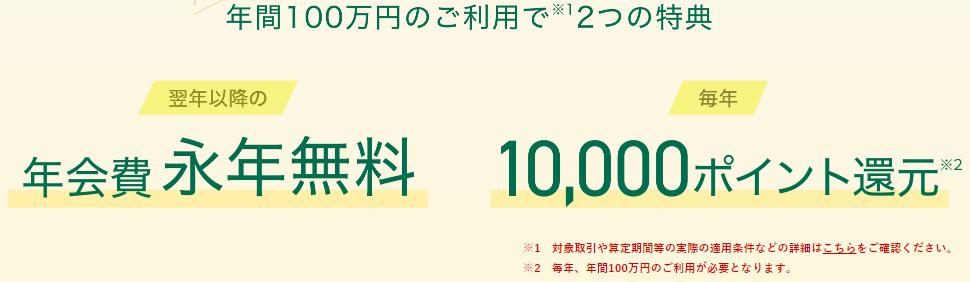

さらに年間100万円の利用条件を1度でもクリアすることができれば、翌年以降の年会費が永遠に無料になります。

この『三井住友カード ゴールド(NL)』で年会費永年無料を達成する道は、一部で「三井住友ゴールドカード修行」と呼ばれています。超人気特典です。

「NL」はカード情報無しの「ナンバーレス」という意味

カードデザインd32321-92-22bc5a45ebc4d616b6a7-3.jpg)

『三井住友カード ゴールド(NL)』というカード名に付いている「NL」はカード番号・有効期限などのカード情報が印字されていない「ナンバーレス(Number Less)」という意味です。

『三井住友カード ゴールド(NL)』の表面にも裏面にもカード番号16桁や有効期限などの決済情報が印字されていません。

カード情報が記載されていないため、店頭でのお支払いや飲食店でカード情報を盗み見られることはありません。逆に言えば、本人も確認できません。

ではどうするかというと、カード番号・有効期限などの決済情報は、スマートフォンにインストールしたVpassアプリを使って確認することになります。

「NL」はスマホやPCといったネット利用が前提のゴールドカードなのです。

NLは三井住友カードVpass(ブイパス)アプリが必須!カード情報はスマホで確認

『三井住友カード ゴールド(NL)』にはカード情報が一切書かれていません。

では、どこでカード番号・有効期限などのカード情報を確認すれば良いのかと言うと、三井住友カードの専用アプリ「三井住友カードVpass(ブイパス)」を利用することになります。

三井住友カードVpass(ブイパス)は、PCでもスマホでも利用できるクレジットカード管理アプリです。

『三井住友カード ゴールド(NL)』では、カード番号・有効期限などは、PCやスマホのVpassアプリ内で確認することになります。

Vpassはいつでも利用明細やカード情報の確認、貯まったポイント(Vポイント)の交換が可能という、三井住友カード利用者必須のアプリですが、だからといってカード情報を直には確認できないデメリットは常につきまといます。

このデメリットを、安全性重視の結果と捉えるか、面倒な手間と考えるかで、『三井住友カード ゴールド(NL)』の評価は180度変わると言えるでしょう。

通常の三井住友カード ゴールドと「NL」の違い

通常の『三井住友カード ゴールド』との最大の違いは、まさにナンバーレスかどうかという点ですが、以下のような違いがあります。

| 三井住友カード ゴールド | 三井住友カード ゴールド(NL) | |

|---|---|---|

| 券面画像 |  |

|

| お申込対象 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 年会費 | 通常 11,000円(税込) ※インターネット入会で初年度年会費無料、年会費割引特典あり |

通常 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 |

| 旅行傷害保険 | 最高5,000万円の海外・国内旅行傷害保険 | 最高2,000万円の海外・国内旅行傷害保険 |

| 家族特約 | ご家族も保険の補償対象 | ×無し |

| ショッピング補償 | 年間300万円までのお買物安心保険 | |

| 継続特典 | ×無し | 毎年、年間100万円のご利用で10,000ポイントプレゼント |

『三井住友カード ゴールド(NL)』は『三井住友カード ゴールド』の2枚のゴールドカードを特典と年会費などで比較して見るとハッキリと違います。主な違いは年齢とお金関連です。

三井住友カード ゴールド(NL)は若い富裕層を意識したヤングゴールドカードの位置づけ

『三井住友カード ゴールド(NL)』の入会対象者の年齢は「満20歳以上」で、『三井住友カード ゴールド』は「満30歳以上」というところからも、三井住友カード内での両カードの位置づけが分かります。

『三井住友カード ゴールド(NL)』は、ネットに特化することで経費を削減し、お得感を演出することで若者にもターゲット=客層を広げた「ヤングゴールドカード」という位置づけ。

『三井住友カード ゴールド』は、これまで通りの利便性を提供する「正統派のゴールドカード」と言えそうです。

『三井住友カード ゴールド』の方が家族向け!NLは個人ユーザー志向!

特に最高5,000万円の海外・国内旅行傷害保険が最高2,000万円に減額されていること、家族特約が無くなり、ファミリー層をターゲットとしていない事実は特徴的です。ターゲットユーザーが違うことがハッキリしているからです。

『三井住友カード ゴールド(NL)』は、ポイント還元率や年会費などのコストパフォーマンスに敏感な個人ユーザーにフォーカスしており、特に富裕層のお買い物、ショッピングでの利用をイメージして設計されていると言えるでしょう。

『三井住友カード ゴールド(NL)』は『三井住友カード ゴールド』から多くの手厚い補償を外して、その代わりに年会費を安くし、ポイント還元率を高めてお買い物での実用性を高めた個人向けゴールドカードと言えそうです。

三井住友カード ゴールド(NL)の特徴

concept-fig-0-pc.png)

個人情報は利用者名と発行年月日のみ!「署名欄」すらない安心・安全なカード

『三井住友カード ゴールド(NL)』は、カードの裏面に署名欄すらない「サインパネルレス」カードです。

カードの表面に「カード番号」「有効期限」がないどころではなく、裏面にも「署名欄」すらありません。利用者名と発行年月日(ISSUEDxxxxxxxx)以外の個人情報はゼロです。

カードに番号が印字されていないことは、番号などを盗み見られて悪用されるリスクを低減します。安心・安全のナンバーレスと言われる所以です。

さらに署名が無い=サインでは無く、ICチップでの決済処理ということですので、利用者はさらに安全になります。

NLが嫌な場合は、通常の三井住友カード ゴールドを選ぶしか無い

署名欄レス(サインパネルレス)カードが嫌な方は、これまで通り『三井住友カード ゴールド』を発行することができます。

しかし、年会費永年無料特典などの様々な恩恵は受けられません(インターネット入会での初年度年会費無料特典はあります)。

通常の『三井住友カード ゴールド』には、NLよりも高額な、最高5,000万円の海外・国内旅行傷害保険などが付帯しますが、NLを選ぶ方は年会費や継続特典に惹かれて選ばれているため、ここはメリットとデメリットのトレードオフとなる点だと思われます。

安全性と無料のメリットを取るか、これまで通りの使い勝手を取るか、申込者自身が選ぶことになります。

三井住友カード ゴールド(NL)は年会費無料特典が最強!修行達成で永年無料!

『三井住友カード ゴールド(NL)』の年会費は『三井住友カード ゴールド』の半額です。家族カードは最初から年会費無料で、発行枚数・人数制限はありません。

しかも、一度でも年間100万円以上、ゴールドカードを利用すれば、翌年以降は年会費を永遠に無料にしてくれるという最強の年会費特典が付いています。

なにしろ一度でもこの年間100万円という修行を達成して、永年無料の資格を獲得してしまえば、永遠に無料のゴールドカードが持てるわけです。これは修行しがいがあります。

ポイント還元率1.5%達成可能!最もコスパが高いゴールドカード!

『三井住友カード ゴールド(NL)』は、利用条件をクリアすればポイント還元率が最高で1.5%になる還元率最強のゴールドカードです。

このクリアすべき利用条件とは、年間で100万円以上を利用する、というもの。

『三井住友カード ゴールド(NL)』は利用金額に応じて、Vポイントが貯まるのですが、通常は利用金額200円(税込)につきVポイントが1ポイント貯まるだけです。

Vポイントは、1ポイントが1円相当の景品やマイルやギフトカード、他社ポイントに移行できる使いやすいポイントですが、レートとしては一般的なクレジットカードと同じです。そのため通常は、ポイント還元率は0.5%となります。

年間100万円以上の利用で毎年10,000ポイントプレゼント!合計1.5%還元!

『三井住友カード ゴールド(NL)』の還元率が1.5%に跳ね上がるのは、【継続特典10,000ポイント】があるからです。

『三井住友カード ゴールド(NL)』では、「毎年、年間100万円のご利用で10,000ポイントプレゼント」が行われます。

100万円の利用で10,000ポイント=1万円相当がプレゼントされるため、通常還元率の0.5%=100万円の利用で5,000円相当のポイントと合わせて、合計15,000ポイントが獲得できます。100万円で15,000ポイント=1.5万円相当なので、還元率は1.5%になるという計算です。

毎年、本会員のカード加入月の11ヵ月後末までを対象期間として、100万円の利用で10,000ポイントが付与されます。これは100万円の達成による永年無料特典と加えて、『三井住友カード ゴールド(NL)』を最強のゴールドカードたらしめる特典となっています。

三井住友カード ゴールド(NL)のメリット

三井住友カード×SBI証券なら1%還元!クレカ積立投資が最強!

『三井住友カード ゴールド(NL)』を申し込む人の目的の1つが、三井住友カード×SBI証券のクレカ積立投資です。積立額の1.0%のVポイントが毎月、貯まります。

これは通常のポイント還元率0.5%の2倍です。あまりのメリットのために限度額が5万円に設定されていますが、毎月5万円の投資で、年間で6000円相当のポイントがもらえます。

株式投資で実質利回り1%が確定しているわけですから、積み立てするなら『三井住友カード ゴールド(NL)』の利用が絶対におすすめです。

しかも対象は普通の株式だけでなく、投資信託なども対象となるため、非常に使い勝手が良いと言えます。

タッチ決済×対象のコンビニ・飲食店=最大7.0%ポイント還元!

『三井住友カード ゴールド(NL)』は、対象のコンビニ・飲食店で、Visaのタッチ決済・Mastercardコンタクトレスを使って支払いを行うと、最大7.0%のポイント還元が受けられます。

重要な点は、場所が「対象のコンビニ・飲食店」に限定されていることと、決済方法が「Visaのタッチ決済・Mastercardコンタクトレス」に限定された特典だと言うことです。

200円(税込)につき10円相当のVポイント!還元率最大7.0%!

最大7.0%還元の内訳は、利用金額合計200円(税込)につき、通常のポイント還元率0.5%=1ポイントに加えて、6.5%=9ポイントが加算され、合計で10ポイント(還元率7.0%)が還元されます。

クレジットカードを使ったタッチ決済で支払いを行うだけで、最大7.0%還元になるのは大きなメリットです。

店頭で特典の利用を申告したり、事前にWEBエントリーする必要はありません。対象店舗でただ「Visaのタッチ決済・Mastercardコンタクトレス」で支払うと言って、支払えば良いだけです。

いつものコンビニ、カフェ、ファミレスで最大7.0%還元!

『三井住友カード ゴールド(NL)』で最大7.0%のポイント還元が受けられるのは、全国の以下の店舗での「Visaのタッチ決済・Mastercardコンタクトレス」支払いです。

- セイコーマート、タイエー、ハマナスクラブ、ハセガワストア

- セブン-イレブン

- ポプラ、生活彩家

- ローソン、 ナチュラルローソン、ローソンストア100、ローソンスリーエフ

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三など)

- すき家

- はま寿司

- ココス

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※商業施設内にある店舗など、一部ポイント加算の対象にならない店舗があります。ご注意ください。

『三井住友カード ゴールド(NL)』は支払い方法によって還元率が変わる!

公式サイトにある通り、『三井住友カード ゴールド(NL)』は支払い方法によって、還元率が変わります。一般のカード加盟店では、通常権限率0.5%ですが、対象店舗では、+αの還元率が受けられます。

スマホでVISAタッチ決済は最大7.0%還元!+6.5%還元のボーナスポイント!

コンビニやファミレスなどで最大7.0%のポイント還元が受けられるのは、全国の以下の店舗でのスマホを使った「Visaのタッチ決済」支払いのみです。

同じVISAタッチ決済でも、「カード現物払い」だと「+4.5%還元」しか受けられません。

また同じタッチ決済のはずの「iD」ではそもそもボーナスポイントの対象外になります。お気を付け下さい。

| 通常ポイント還元率 | ⭕タッチ決済 (Visaのタッチ決済・Mastercard®コンタクトレス) |

❌タッチ決済以外 | ||

|---|---|---|---|---|

| ❌スマートフォンのタッチ決済(Apple Pay/ Google Pay) | ❗カード現物のタッチ決済 | ❌カードの差し込み 磁気取引 |

❌iD(Apple Pay/Google Pay でのiD、 おサイフケータイでのiD、カード現物のiD) |

|

| 還元率1.0% | +6.5%還元 | +4.5%還元 | 当サービスポイント加算対象となりません | 当サービスポイント加算対象となりません |

VISA・マスターカードのタッチ決済で無ければ最大7.0%還元は受けられない!

注意点は『三井住友カード ゴールド(NL)』で通常のクレジットカード支払いをしても、最大7.0%にはならないということです。

いつものように『三井住友カード ゴールド(NL)』のクレジットカードを機械に差し込んで、ICチップを読み込んで支払ったとしても、最大7.0%のポイント還元は受けられません。

いちいち「Visaのタッチ決済・Mastercardコンタクトレス」で支払いますと店員さんに告げて、タッチして支払わなければなりません。店員さんがこの「Visaのタッチ決済・Mastercardコンタクトレス」を知らない場合は一騒動になります。

しかもスマホによる「Visaのタッチ決済・Mastercardコンタクトレス」以外の決済方法だった場合、利用金額の合計200円(税込)につき、+4.5%ポイント還元となってしまいます。メリットが無いわけではありませんが、ポイント還元率が落ちてしまうのは残念です。

ショッピング保険は補償額が最高300万円!お買い物も安心

『三井住友カード ゴールド(NL)』には最高300万円まで補償するお買物安心保険が付帯します。

『三井住友カード ゴールド(NL)』は、家族カードも年会費永年無料のため多く利用されていますが、お買物安心保険は家族会員の方の利用でも本会員の方同様に補償されます。

クレジット決済で購入した商品が壊れたり、盗まれたりしたときに自動で適用される上、保険料の支払いや事前のお届けなどは必要ありません。

しかもこの補償額や付帯条件は、上位のゴールドカード『三井住友カード ゴールド』とまったく同じです。これは『三井住友カード ゴールド(NL)』の大きなメリットです。

海外・国内利用の全ての決済が対象!利用制限なし!

『三井住友カード ゴールド(NL)』の「お買物安心保険」は、クレジットカード支払いを行った海外・国内利用のすべてが対象となります。

対象期間は購入日および購入日の翌日から200日間で、自己負担額(免責)は1事故につき3,000円です。

通常カードのショッピング保険の付帯条件は、「海外でのご利用および国内でのリボ払い・分割払い(3回以上)のご利用のみ対象」のため、非常に使い勝手が悪かったのですが、『三井住友カード ゴールド(NL)』にはこのデメリットはありません。

リボ・分割払い手数料を嫌って1回払いを希望する方には大きなメリットです。利用者のショッピング利用にフォーカスしていることがよくわかります。

海外・国内旅行傷害保険は最高2,000万円まで補償!

『三井住友カード ゴールド(NL)』には、最高2,000万円の海外・国内旅行傷害保険が付帯します。

利用付帯である上、その補償内容はゴールドカードとしては高額ではありませんが、海外旅行傷害保険で最も多く利用される「傷害治療費用」や「疾病治療費用」、また「携行品損害(免責3,000円)」や「救援者費用」もカバーしています。

また傷害死亡・後遺障害のみが対象ですが、最高2,000万円の国内旅行傷害保険が付帯するのもメリットです。

三井住友カード ゴールド(NL)は付帯保険・補償プランが自由に選べる!

『三井住友カード ゴールド(NL)』では、カード利用者が希望すれば海外・国内旅行傷害保険の特典を別の付帯保険サービスに変更できるようになりました。

これは新型コロナウイルス感染症の影響下で、海外・国内旅行の需要が低下し、利用者のニーズと特典との間で齟齬が現れてきたためと考えられます。

そもそも海外旅行傷害保険が不要である、その分の費用を他の保険に変えられないか、という利用者のために、この切り替えサービスは誕生しました。

三井住友カード ゴールド(NL)では4つの保険から付帯保険を選べる

『三井住友カード ゴールド(NL)』では、下記の4つの中から付帯保険を選ぶことができます。

- 旅行安心プラン(海外・国内旅行傷害保険)★当初付帯

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険(交通事故限定))

- 持ち物安心プラン(携行品損害保険)

この4つのプランを比較すると、やはり当初から付帯する旅行安心プラン(海外・国内旅行傷害保険)が最も手厚いと言えそうです。

というのも、他の3プランの補償内容は、下位の一般カード、『三井住友カード(NL)』で切り替えた場合と全く同じだからです。

「旅行安心プラン(海外・国内旅行傷害保険)」から別の補償プランに切替えた場合は、その後、旅行保険は適用されません。

そのため自分のライフタイルでは旅行とは無縁!という方のみ、プランの切り替えを検討するのが良いと思われます。

日常生活安心プラン(個人賠償責任保険)

『三井住友カード ゴールド(NL)』の「日常生活安心プラン(個人賠償責任保険)」は、日常生活で他人にケガをさせたり、他人のモノを壊したりしたことにより、法律上の損害賠償責任を負った際の損害を補償する保険サービスです。

三井住友カードの「選べる無料保険」にて申込みすれば、海外・国内旅行保険から切り替えることができます。

イメージとしては「自転車走行中に歩行者に衝突し、相手がケガをした」時や、「子供がお店で商品を誤って壊してしまった」時などに活躍します。

個人賠償責任危険補償の保険金額は、20万円です。傷害死亡・後遺障害は対象外ですが、傷害後遺障害等級第1~7級限定補償だと、5万円です。この補償金額は下位の一般カード『三井住友カード (NL)』で切り替えた場合と全く同じです。

ケガ安心プラン(交通事故限定の入院保険)

「ケガ安心プラン(交通事故限定の入院保険)」は、交通事故で入院や手術をしたとき限定で補償を受けられる特殊な補償プランです。

交通事故に限定されているため、日常生活でケガをしたり、物を壊した、などの時には適用されません。

イメージとしては、「自動車に衝突され、骨折して入院した」時や、「自動車と接触し、入院し手術をした」時などに、補償が受けられます。

ただし、傷害入院補償(交通事故限定、支払限度日数:60日、免責0日)の保険金額は、1,000円/日のため、保険金額は最高でも6万円です。

傷害入院一時金補償(交通事故限定、免責0日)の保険金額も、1万円です。

この補償金額は下位の一般カード『三井住友カード (NL)』で切り替えた場合と全く同じです。それほど手厚いものではないため、あまりおすすめはできません。

持ち物安心プラン(携行品損害保険)

「持ち物安心プラン(携行品損害保険)」は、身の回りの持ち物が、盗難・破損・火災などの被害にあってしまった場合に補償されるサービスです。

対象がカメラを含む点、旅行先などまでカバーされる点は評価できます。

イメージとしては、「旅行先でかばんを盗まれてしまった」時や、「カメラを誤って落とし、破損してしまった」時などに適用されます。

ただし、補償金額はそれほど高くなく、「携行品損害補償(免責3,000円)」の保険金額は、3万円です。

「受託物賠償責任補償(免責5,000円)」はそもそも対象外です。

さらに、携帯電話、スマホなどの携帯式通信機器、ノート型パソコン、その他の携帯式パソコン、ワープロ、タブレット端末、ウェアラブル端末などの携帯式電子事務機器およびこれらの付属品は対象外です。

漁具(釣竿、竿掛け、竿袋、リール、釣具入れ、クーラー、びく、たも網、救命胴衣およびこれらに類似のつり用に設計された用具)も駄目なので、釣りが趣味の人には全く魅力的ではないでしょう。

対象となるモノをきちんと確認してから、お切り替え下さい。

三井住友カード ゴールド(NL)のデメリット

カード番号・有効期限がわからないのは地味にデメリット!

『三井住友カード ゴールド(NL)』のデメリットは、利用者本人もカード番号や有効期限がわからなくなることです。

何しろ、クレジットカード本体には何も記載されていません。他人が見てもカード番号・有効期限などはわかりませんが、自分で見ても分かりません。

これはクレジットカードを通販サイトなどで登録する必要があるときに非常に不便です。わざわざアプリやPCで確認しなければならないからです。

スマホやPCの習熟が必要!Vpassアプリが使えないと非常に不便!

カード番号・有効期限などのカード情報が必要な時は、PCやスマホのVpassアプリを見なければなりません。普段から連携して利用する必要があります。

「進化を続けるキャッシュレス時代のスタンダード」ということですが、この使い勝手の悪さは若い方でもなかなか面倒くさいのではないでしょうか?

逆に言えば、『三井住友カード ゴールド(NL)』は、これまでの古いクレジットカードの使い方を拒否しているとも言えるかも知れません。

不便を克服するのはiDや電子マネーなどのタッチ決済!

「進化を続けるキャッシュレス時代のスタンダード」というのは、決済手段というよりは、電子マネーなど他の決済手段の基盤となるクレジットカードと言うことなのかも知れません。

実際、「三井住友カードiD」や「Apple Pay」「Google Pay」などで支払いは行い、クレジットカードそのものは持ち歩かない、という使い方がスタンダードになるイメージです。

「三井住友カードiD」や「Apple Pay」「Google Pay」なら、チャージは不要ですし、iDマークのあるお店でiPhone/Android端末をかざすだけで簡単・スピーディーにお支払いができます。

このようなスマホを使った決済手段と、クレジットカードの関係こそが、『三井住友カード ゴールド(NL)』のキャッチコピー、「進化を続けるキャッシュレス時代のスタンダード」の意味なのかも知れません。

「先進性」と「安心感」を兼ねそなえる新時代のクレジットカードです。

最高2,000万円の海外旅行傷害保険が付帯!補償内容はいまいち

『三井住友カード ゴールド(NL)』の海外旅行傷害保険の特典内容は、一般カードの『三井住友カード(NL)』よりも手厚くなっています。

しかし、『三井住友カード ゴールド』レベルではありません。年会費と同じく、特典内容もおおよそ半分と言って良いでしょう。下記の比較をご確認下さい。

| 三井住友カード ゴールド | 三井住友カード ゴールド(NL) | |

|---|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 | 最高2,000万円 |

| 傷害・疾病治療費用 | 最高300万円 | 最高100万円 |

| 賠償責任 | 最高5,000万円 | 最高2,500万円 |

| 携行品損害(免責3,000円) | 最高50万円 | 最高20万円 |

| 救援者費用 | 最高500万円 | 最高150万円 |

| 家族特約 | ご家族も保険の補償対象 | ×無し |

これを見る限り、『三井住友カード ゴールド(NL)』の「旅行安心プラン(海外旅行傷害保険)」は、一般カードの特典を強化したものぐらいと言っていいでしょう。

むしろヤングゴールド、エグゼクティブなど、かつて発行されていた格安ゴールドカードと比較しても、それ以下の特典内容です。ゴールドカードの旅行傷害保険としては、完全に格落ちです。

しかも利用付帯のため、事前に旅費などをクレジット決済する必要があります。

国内旅行傷害保険は最高2,000万円!しかし死亡・傷害のみ補償

『三井住友カード ゴールド(NL)』には、最高2,000万円の国内旅行傷害保険も付帯します。

こちらも利用付帯ですが、何も国内旅行保険が付帯しない一般カードの『三井住友カード(NL)』よりはましというレベルです。

同じく『三井住友カード ゴールド』と比較してみると、その格差は歴然としています。そもそもカバーされていない内容も多く、特典内容は半分以下です。下記の比較をご確認下さい。

| 三井住友カード ゴールド | 三井住友カード ゴールド(NL) | |

|---|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 | 最高2,000万円 |

| 入院保険金日額 | 最高5,000円 | ×無し |

| 通院保険金日額 | 最高2,000円 | ×無し |

三井住友カード ゴールド(NL)のまとめ

ポイント還元率1.5%×年会費永年無料にできる!キャッシュレス時代の最強ゴールドカード!

『三井住友カード ゴールド(NL)』は、三井住友カードが満を持して発行を開始したキャッシュレス時代のお買い物最強ゴールドカードです。

年間100万円の利用で年会費が永年無料にできる上、実質ポイント還元率も1.5%にできます。ショッピング保険も手厚いです。

Vpassアプリを活用しなければ、カード番号や有効期限がわからないなどのデメリットはありますが、そこに抵抗がない方には非常にオススメです。

財布やクレジットカード自体を持ち歩かないスマホ世代にとって最もスタンダードなゴールドカードと言えそうです。

基本情報

| 入会資格 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 ※ゴールド独自の審査基準により発行させていただきます。 | |

|---|---|---|

| 発行会社 | 三井住友カード株式会社 | |

| 本社所在地 | 東京都港区海岸1-2-20 | |

| 創業 | 1967年12月26日 | |

| 発行可能ブランド |

|

|

| 発行期間 | 最短即日 | |

| 年会費 | 1年目 | 5,500円(税込) |

| 2年目以降 | 5,500円(税込)※年間100万円のご利用で翌年以降の年会費永年無料 | |

| 家族カード | 1年目 | 無料 |

| 2年目以降 | 無料 | |

| ETCカード | 発行手数料 | 無料 |

| 1年目 | 初年度無料 | |

| 2年目以降 | 550円(税込/年間1回以上ETC利用で無料) | |

ポイント還元

| ポイントプログラム | Vポイント |

|---|---|

| ポイント還元率 | 0.5%~7.0% |

| ポイント有効期限 | |

| 最低交換単位 |

マイレージ

| 交換可能なマイレージ | ||

|---|---|---|

| マイレージ還元率 | ||

| 最低交換単位 | ||

| マイレージ移行手数料 | ||

電子マネー

| チャージ可能な電子マネー |

|---|

付帯サービス

| 海外旅行障害保険 | 付帯条件 | 利用付帯 |

|---|---|---|

| 死亡・後遺障害 | 最高2,000万円 | |

| 傷害・疾病 | 最高100万円 | |

| 携行品損害 | 最高20万円 | |

| 国内旅行傷害保険 | 最高2,000万円 | |

| ショッピング保険 | 最高300万円 | |

| 備考 | 「選べる無料保険」への切替可能 | |