JCB一般カード【JCB ORIGINAL SERIES】【新規発行終了】の特徴や口コミ評判をチェック

本記事はプロモーションを含みます

| 年会費 | 初年度:オンライン入会で初年度無料(次年度以降:1,375円(税込)) 2年目以降:1,375円(税込) |

|---|---|

| 還元率 | 0.5%~5.0% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| 発行日数 | 約1週間でお届け |

| 年会費 | 初年度 | オンライン入会で初年度無料(次年度以降:1,375円(税込)) |

|---|---|---|

| 2年目以降 | 1,375円(税込) | |

| 家族カード | 440円(税込) | |

| 旅行傷害保険 | 海外 | 最高3,000万円 |

| 国内 | 最高3,000万円(利用付帯) | |

| ETCカード | 発行手数料 | 無料 |

| 年会費*1年目 | 無料 | |

| 電子マネー | ||

| 国際ブランド | ||

| 発行会社 | 株式会社ジェーシービー | |

| 発行期間 | 約1週間でお届け | |

- point1JCBスマートフォン保険が付帯する!スマホユーザーにおすすめのJCBプロパーカード!

- point2初年度年会費無料!翌年度からの年会費も無料にできる!安心・安全なナンバーレスカード

- point3JCB ORIGINAL SERIESパートナー店でポイント最大20倍!海外・国内旅行保険も付帯!

JCB一般カードとは?

「JCBスマートフォン保険」が付帯する唯一の一般カード!スマホユーザーにおすすめ!

『JCB一般カード【JCB ORIGINAL SERIES】(以下、『JCB一般カード』)』は、JCBを代表するスタンダードカードです。JCB自身が発行するプロパーカードで、一般カードでありながら、『JCB一般カード』には、唯一、自分のスマートフォンの修理費用、再調達費用を補償する「JCBスマートフォン保険」が付帯します。

JCBスマートフォン保険は、スマートフォンの通信料をJCBカードでお支払いするだけで、『JCB一般カード』の場合、自分のスマートフォンに生じた損害を年間最大30,000円まで補償してくれます(自己負担額10,000円)。

対象となるのは本体やディスプレイの破損です。補償内容は同種同等のスマートフォンを再調達する費用です。通常はゴールドランク以上のクレジットカード・デビットカードにしか付帯していません。

JCB一般カードは年会費を無料にできる!年会費無料条件はたったの2つ!

『JCB一般カード』はオンライン入会で初年度年会費無料になります。また翌年度からの年会費は1,375円(税込)ですが、次年度以降も条件を満たせば年会費無料となります。

条件を満たすと家族カードもETCカードも年会費無料になるので、家族揃ってお得にお使いいただけます。

JCB一般カードの年会費無料条件クリアは難しくない!①年間50万円利用+②WEB明細への登録だけ!

『JCB一般カード』で年会費を無料にする条件はそれほど難しくありません。下記の2つだけです。

- 年間50万円(税込)以上のカード利用

- Web明細サービス「My Jチェック」への登録

なお2つ目の条件『Web明細サービス「My Jチェック」への登録』ですが、My Jチェックは申し込み時自動登録となるため、利用者自身での手続きは一切必要ありません。

なお2つ目の条件『Web明細サービス「My Jチェック」への登録』ですが、My Jチェックは申し込み時自動登録となるため、利用者自身での手続きは一切必要ありません。

すなわち、年間50万円(税込)以上のカード利用だけが実質的な年会費無料条件です(集計期間:毎年12月16日~翌年12月15日)。

年間50万円以上のカードショッピングを月換算すると、約4万円ほど。水道光熱費や保険料などの支払いをカード払いに設定すれば、それほど条件クリアは難しくありません。

国際ブランドのプロパーカードで「年会費実質無料」は珍しく、非常にお得です。

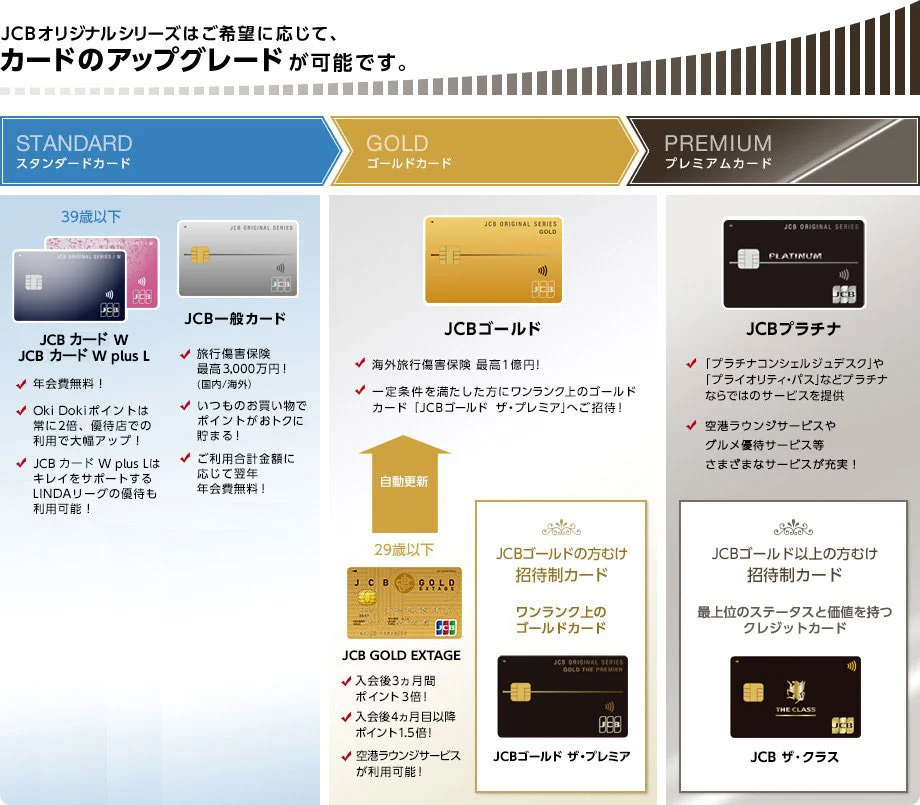

国際ブランドJCBを代表するスタンダードなプロパーカード!アップグレードも可能!

『JCB一般カード』はJCBオリジナルシリーズ【JCB ORIGINAL SERIES】を代表するクレジットカードです。

『JCB一般カード』はJCBオリジナルシリーズ【JCB ORIGINAL SERIES】を代表するクレジットカードです。

JCBオリジナルシリーズには、『JCBゴールド』、『JCBプラチナ』、果ては招待制の『JCBザ・クラス』まで、数多くのステータスカードがあります。

一方でラインナップの幅は広く、39歳以下の方限定の年会費無料カード『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』も用意されています。その中で、『JCB一般カード』は、最もスタンダードな一般カードと言う位置づけです。

JCBオリジナルシリーズには、優待店である「JCB ORIGINAL SERIESパートナー店」のポイントアップ特典や保険など、さまざまなサービスが付帯します。

JCB一般カード、JCBカードW、JCB CARD W plus L、3つの【JCB ORIGINAL SERIES】を比較!

JCBカードでは初めての【JCB ORIGINAL SERIES】として、スタンダードカードの『JCB一般カード』の他に、年会費無料カードの『JCB CARD W』と『JCB CARD W plus L』の3種類のプロパーカードを揃えています。

男性・女性・年齢など人によって最初に手に入れるべきJCBプロパーカードは違います。どんな人にどんなカードがおすすめなのか? 3つのクレジットカードを比較して、それぞれのメリットやデメリットを解説します。

| カード名 | JCB一般カード | JCBカードW | JCB CARD W plus L |

|---|---|---|---|

| 券面画像 |  |

|

|

| おすすめの人 | ⭕スマホ保険が欲しい人 ・年会費無料にできればしたい方 ・JCBをメインカードに育てたい方 |

⭕高還元率カードが欲しい若い男性 ・年会費無料が良い学生・新社会人 ・JCBプロパーカードを持ちたい方 |

⭕高還元率カードが欲しい若い女性 ・年会費無料が良い学生・新社会人 ・JCBプロパーカードを持ちたい方 |

| 年会費 | 1,375円(税込) ※条件付き無料 |

⭕無料 | ⭕無料 |

| 家族会員年会費 | 440円(税込) ※条件付き無料 |

⭕無料 | ⭕無料 |

| 年会費無料条件 | ①年間合計50万円(税込)の買物利用 ②MyJチェックの登録 |

⭕なし(永年無料) | ⭕なし(永年無料) |

| 申込資格 | 高校生を除く18歳以上の方 | 高校生を除く18歳〜39歳の方 | 高校生を除く18歳〜39歳の女性 |

| ポイント還元率 | 🔺0.5% ※年間利用額に応じて最大0.75% |

⭕1.0% | ⭕1.0% |

| JCBスマートフォン保険 | ⭕年間最高30,000円 (1事故につき自己負担額10,000円) |

なし | なし |

| 海外旅行傷害保険 | 🔴最高3,000万円 | ⭕最高2,000万円 | ⭕最高2,000万円 |

| 国内旅行傷害保険 | 🔴最高3,000万円 | なし | なし |

| ショッピング保険 | 海外利用分は年間100万円まで補償 | 海外利用分は年間100万円まで補償 | 海外利用分は年間100万円まで補償 |

| 女性向け特典 | なし | なし | ⭕女性向けの保険サービス ⭕毎月の優待&プレゼント企画 ⭕「LINDAの日」月2回プレゼント特典 ⭕「LINDAリーグ」女性向け優待・特典 |

JCB一般カードを選ぶべき人はスマホ保険が欲しい人!国内・海外旅行傷害保険も手厚い

『JCB一般カード』は、JCBオリジナルシリーズの中でも最もスタンダードなクレジットカードです。最初期からラインナップされているため、若いユーザーを獲得すべく新たに発行された他の2つのカードと比べると物足りないかも知れません。

『JCB一般カード』は、JCBオリジナルシリーズの中でも最もスタンダードなクレジットカードです。最初期からラインナップされているため、若いユーザーを獲得すべく新たに発行された他の2つのカードと比べると物足りないかも知れません。

しかし『JCB一般カード』はスタンダードカードで唯一、スマートフォン保険をカバーしました。スマートフォンのディスプレイが破損した際に、修理費用を年間最高30,000円(1事故につき自己負担額10,000円)を補償します。基本的なスペックを重視する保守層にアピールする機能強化です。

海外旅行傷害保険は最高3,000万円まで付帯しますし、国内旅行傷害保険は他の2つのカードでは削られています。『JCB一般カード』はオーソドックスなカードだからこそ、伝統的に補償が厚い保険分野で地道にアップグレードを図っているのです。

JCBカードWを選ぶべき人は若い男性!年会費無料で高還元率のプロパーカードを確保

『JCB CARD W』は、18歳から39歳までの方限定で申し込める永年無料のJCBプロパーカードです。そのため、40歳以上の方は申し込めませんが、39歳までに申し込めば、そのまま持ち続けることができます。

『JCB CARD W』は、18歳から39歳までの方限定で申し込める永年無料のJCBプロパーカードです。そのため、40歳以上の方は申し込めませんが、39歳までに申し込めば、そのまま持ち続けることができます。

最大のメリットは、年会費が永年無料であることです。年会費無料のJCBプロパーカードは他に無いため、持ち続けるだけで価値があります。しかもポイント還元率1.0%という高還元率です。

年会費無料の提携カードはたくさんありますが、国際ブランドJCBのプロパーカードというステータスカードであるため、若い内に持っておいた方が良いクレジットカードの1つと言えるでしょう。

JCB CARD W plus Lを選ぶべき人は若い女性!女性特典付きで年会費無料!高還元率!

『JCB CARD W plus L』は、18歳から39歳までの女性限定で申し込める年会費永年無料のJCBプロパーカードです。男性や40歳以上の女性は申し込めません。

『JCB CARD W plus L』は、18歳から39歳までの女性限定で申し込める年会費永年無料のJCBプロパーカードです。男性や40歳以上の女性は申し込めません。

もちろん女性でも万人向けの『JCBカードW』を選ぶことはできます。しかし、39歳以下の女性であれば、女性向け特典が充実した『JCB CARD W plus L』の方がおすすめです。

『JCB CARD W plus L』の最大のメリットは、女性向け特典が充実していることです。特に女性疾病保険はJCBが強く推しています。リーズナブルな保険料(月額保険料290円〜)で女性特有の疾病にかかる入院費や手術費などを手厚くサポートします。

JCB 一般カード(JCB ORIGINAL SERIES)のメリット

「JCBスマートフォン保険」が付帯!ディスプレイや本体の破損を補償!最大30,000円!

「JCBスマートフォン保険」の補償内容と補償限度額はカード券種によって変わりますが、『JCB一般カード』の場合、ディスプレイや本体の破損を限度額年間30,000円まで補償してくれます。

「JCBスマートフォン保険」の補償内容と補償限度額はカード券種によって変わりますが、『JCB一般カード』の場合、ディスプレイや本体の破損を限度額年間30,000円まで補償してくれます。

無料で付帯するため、月額費用は不要ですが、下記の対象条件をクリアしていなければ、補償は適用されません。

「JCBスマートフォン保険」の対象条件3つ

- 対象のJCBカード本会員が所有するスマートフォン(※1)であること。

(※1)ご家族のスマートフォンで、通信料の支払いおよび通信契約を対象のJCBカード本会員が行っている場合を含みます。通信料を家族カードでお支払いされている場合は対象になりません。 - 保険事故発生時点で、購入後24ヵ月以内のスマートフォンであること。

- 事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続でJCBカード本会員の方が支払っていること。

このJCBスマートフォン保険は通常、JCBグループの発行する、「ゴールドランク以上のクレジットカード・デビットカード」のみが対象です。

しかし『JCB一般カード』は一般カードでは唯一、保険対象となっています。JCBスマートフォン保険で補償が受けられることは『JCB一般カード』を選ぶ際の最大のメリットです。

ディズニー・デザインとWEB限定デザインが選べる!ナンバーレスも可能!

『JCB一般カード』はインターネットからの申し込みの際に、シンプルでスタイリッシュなナンバーレスのWEB限定デザインやディズニー・デザインが選べます(※ディズニー・デザインは番号ありのみとなります。ナンバーレスは選択できません)。

通常デザインは2021年12月上旬に以前の「枯山水」をイメージしたデザインから「一(いち)」をテーマにした新デザインになりました。12年ぶりのリニューアルです。

なおディズニー・デザインは番号ありのみ申し込み可能ですが、通常デザインはナンバーレス・番号ありどちらも申し込み可能です(※ディズニー・デザインは表面にカード番号の記載があります)。

JCB一般カードはアメックスやダイナースと同じ!国際ブランドJCBのプロパーカード

『JCB一般カード』は、日本発の国際ブランドJCBのプロパーカードです。アメリカン・エキスプレス・カードが発行する『アメリカン・エキスプレス・グリーン・カード』や、ダイナースクラブカードが発行する『ダイナースクラブカード』と同じ位置づけです。

『JCB一般カード』は、日本発の国際ブランドJCBのプロパーカードです。アメリカン・エキスプレス・カードが発行する『アメリカン・エキスプレス・グリーン・カード』や、ダイナースクラブカードが発行する『ダイナースクラブカード』と同じ位置づけです。

JCBオリジナルシリーズ【JCB ORIGINAL SERIES】とは、国際ブランドとしてのJCBが自社の技術・サービス・ステータスを詰め込んだ、JCB自身が「直接発行」するプロパーカードシリーズです。そのため『JCB一般カード』の位置づけは、年会費は低いものの定番のステータスカードとなっています。

| 国際ブランド | クレジットカード名・年会費 | カードの特徴 |

|---|---|---|

アメリカン・エキスプレス |

アメリカン・エキスプレス・グリーン・カード 月会費1,200円(税込) ※年換算13,200円(税込) |

世界で最も高いステータスを誇る国際ブランドの1つ。 アメリカン・エキスプレスを代表するクレジットカード。 アメックス・グリーンは世界の富豪が持つと言われています。 |

ダイナースクラブ |

ダイナースクラブカード 年会費24,200円(税込) |

世界初のクレジットカードを発行した国際ブランド。 ダイナースクラブを代表するクレジットカード。 アメックス以上の高いステータス性を誇ります。 |

JCB |

JCB一般カード 年会費1,375円(税込) |

日本初で唯一の国際ブランドがJCB。 日本で初めてクレジットカードを発行した国際ブランドが前身。 前身は日本クレジットビューロー(英語: Japan Credit Bureau) |

OkiDokiポイントが貯まる!「JCBスターメンバーズ」で翌年度はポイント還元率最大0.75%!

『JCB一般カード』のポイントプログラムは「Oki Doki for ORIGINAL」です。JCB独自の「OkiDokiポイント」が、毎月の利用合計金額1,000円につき1ポイント(5円相当)貯まります(還元率0.5%)。

『JCB一般カード』のポイントプログラムは「Oki Doki for ORIGINAL」です。JCB独自の「OkiDokiポイント」が、毎月の利用合計金額1,000円につき1ポイント(5円相当)貯まります(還元率0.5%)。

さらに『JCB一般カード』は「JCB STAR MEMBERS(スターメンバーズ)」に自動で登録されます。年間30万円以上のカード利用から、翌年のポイント付与率がアップしていき、100万円以上利用すると+50%(還元率0.75%:スターαPLUS)までアップします。

- 100万円以上…スターαPLUS 還元率1.5倍(還元率0.75%)

- 50万円以上…スターβPLUS 還元率1.2倍(還元率0.60%)

- 30万円以上…スターePLUS 還元率1.1倍(還元率0.55%)

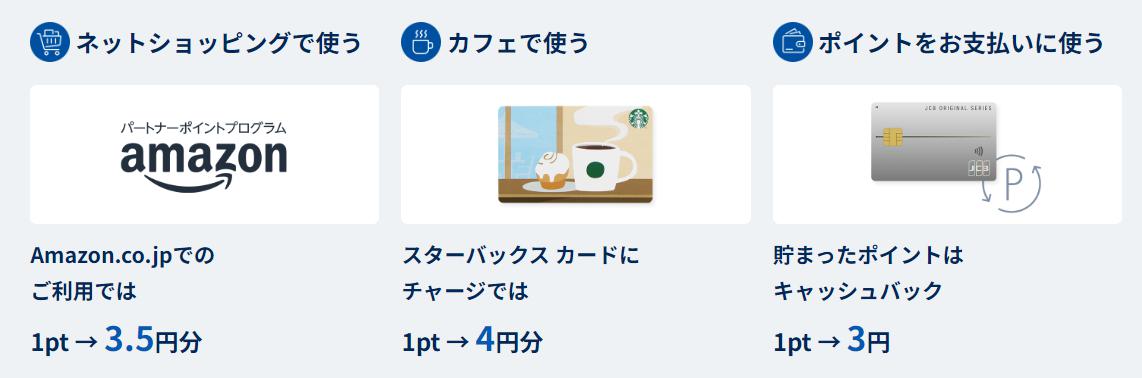

貯まったOki Dokiポイントの上手な使い方!nanaco・楽天スーパーポイント交換がおすすめ

貯まったOki Dokiポイントのおすすめの利用方法は、使い勝手の良いセブンイレブンの電子マネーnanacoポイントへの交換です。1ポイント⇒5円分で交換できるので、最もお得な交換先です。

nanacoポイントへの交換の良い所は、電子マネーnanacoに再交換することで、セブン-イレブンの店舗で直接使うことができること。店頭でAmazonギフトカードや楽天ギフトカードなどを購入することもできるので、自由度が上がります。

Oki Dokiポイントを nanacoポイントに交換!さらに電子マネーnanacoに交換して使おう!

- Oki Dokiポイント200ポイント → nanacoポイント1,000ポイント に交換(JCB公式サイト)

- nanacoポイント1,000ポイント → 電子マネーnanaco 1,000円相当 に交換(セブン-イレブン店舗やモバイルアプリ上)

- セブン-イレブンやイトーヨーカドーなどで利用。Amazonギフトカードや楽天ギフトカードなども購入可能

同じく楽天スーパーポイントへの交換もおすすめ。1ポイント⇒5円相当になります。

貯まったポイントはキャッシュバックなどにも利用できますが、こちらは換算レートが1ポイント⇒3円なのでおすすめできません。

| nanaco | 1ポイント=5円相当 |

|---|---|

| 楽天スーパーポイント | 1ポイント=5円相当 |

| キャッシュバック | 1ポイント=3円 |

換算レートはアイテムごとに異なりますが、1ポイント=5円相当になるnanacoや楽天スーパーポイントなどに交換するのが最もおすすめです。5円相当のアイテムであれば、還元率が0.5%となり最もお得になります。

nanacoポイントは「1ポイント=1円分」としてセブンイレブンなどで利用できるので、使い勝手が良いのが特徴。Oki Dokiポイント1ポイントは200ポイント以上1ポイント単位でnanacoポイント5ポイントに交換できます。

セブンイレブンでポイント3倍!スタバなら10倍!

『JCB 一般カード・オリジナルシリーズ』は「JCB ORIGINAL SERIESパートナー」の店舗・企業で利用すると、通常の2倍~最高10倍のOki Dokiポイントが貯まります。たとえば、昭和シェル石油でポイント2倍、セブンイレブンでポイント3倍、スターバックスコーヒーでポイント10倍になります。

また、JCBのオンラインモール「Oki Doki ランド」を経由してオンラインショッピングを行うと、最大20倍のポイントが付与されます。さらに海外で利用するとポイント2倍となり、その他のJCBオリジナルシリーズ加盟店でもポイント付与率がそれぞれアップします。

| 店名 | ポイント倍率 | ポイント還元率 |

|---|---|---|

| 昭和シェル石油 | ポイント2倍 | 還元率1.0% |

| セブンイレブン | ポイント3倍 | 還元率1.5% |

| スターバックスコーヒー | ポイント10倍 | 還元率5.0% |

| 「Oki Doki ランド」経由 | ポイント最大20倍 | 還元率 最大10% |

| 海外利用 | ポイント2倍 | 還元率1.0% |

付帯保険・補償も充実!ショッピング保険

JCB一般カード・オリジナルシリーズには、プロパーカードとして相応しく国内・海外旅行傷害保険と、実用的なショッピング保険(海外)付帯しています。旅行保険の保障額は最高3000万円。さらにショッピングガード保険(海外)は年間100万円まで補償します。

旅行保険は利用付帯となっているため、保険適用を受けるためには「My Jチェック」に登録したうえで、飛行機や鉄道などの交通費やツアー代金などの旅行代金を事前にカード払いしておく必要があります。

ショッピングガード保険は、海外では支払方法を問わず適用されますが、国内では「支払い名人」に登録中のみ適用となります。

ポイントが貯まる電子マネー「QUICKPay」

JCB ORIGINAL SERIESには、チャージ不要の電子マネー「QUICPay(クイックペイ)」を付けることができます。QUICPayはチャージが不要、少額決済でも使いやすいのが特徴。簡単&スピーディー、サイン、暗証番号不要と電子マネーとしての要素を全て含みながら、支払いはJCBカードと合算された後払いとなります。

QUICPayの支払いはカード払いとなるため、JCBカードのOkiDokiポイントが付くメリットも。使えば使うほどポイントが貯まりますので、いちいちサインするのが面倒なコンビニ払いなど少額決済でおすすめです。

チャージ不要で、おサイフケータイとも連携可能!

QUICPayはおサイフケータイ対応のモバイル機種(携帯電話・スマートフォン)と連携することもできるので、使い勝手は最高! OkiDokiポイントは通常通り、共通ポイントと交換したり、各種アイテムや電子マネー、マイルなどに交換したりできるので、使い道に困ることはありません。

JCB 一般カード(JCB ORIGINAL SERIES)のデメリット

年会費無料には50万円の利用が必要

JCB一般カードは、当サイトからのオンライン申し込みであれば、初年度の年会費無料で利用できます。しかし年間利用額が50万円に満たない場合、翌年度は年会費が1,375円(税込)かかるというデメリットがあります。

ポイント付与率も通常のクレジットカードと同じ0.5%となるため、利用額が50万円に達するまでは、お得感はありません。

通常のポイント還元率は平凡な0.5%

JCB一般カードのポイントの実質還元率は0.5%。年会費無料の一般のクレジットカードと同じです。JCB ORIGINAL SERIESパートナー企業や店舗、公共料金の支払いなどではメリットはほとんどありません。

JCBカードには、還元率1.0%の『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』(年会費無料※39歳以下限定/還元率1.0%:1,000円で0.5ポイント+JCBプレモカードチャージ0.5ポイント=10円相当)などもあるため、ポイント還元率を重視する方は他のカードも検討してみてください。

JCB 一般カード(JCB ORIGINAL SERIES)のまとめ

自信を持って使えるJCBプロパーカード

JCB一般カードは、色々条件がありますが、年会費実質無料で国内・海外旅行保険と実用的なショッピング保険の全てが付帯するJCBのプロパーカードとして相応しい品格を持ったクレジットカードです。年会費実質無料になるもので、ここまで補償が充実しているカードはなかなかありません。

特に年間50万円以上カードを利用する方にとっては、年会費無料&ポイント付与率アップで、ダブルでお得です。しかもオリジナルシリーズの加盟店で利用するとポイントが圧倒的にお得になるという特徴もあります。付帯保険も充実しているので、海外旅行に出かける目的で1枚作るのもおすすめです。

基本情報

| 入会資格 | 原則として18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方 | |

|---|---|---|

| 発行会社 | 株式会社ジェーシービー | |

| 本社所在地 | 東京都港区南青山5-1-22 青山ライズスクエア | |

| 創業 | 1961年 | |

| 発行可能ブランド | ||

| 発行期間 | 約1週間でお届け | |

| 年会費 | 1年目 | オンライン入会で初年度無料(次年度以降:1,375円(税込)) |

| 2年目以降 | 1,375円(税込) | |

| 家族カード | 1年目 | 440円(税込) |

| 2年目以降 | 440円(税込) | |

| ETCカード | 発行手数料 | 無料 |

| 1年目 | 無料 | |

| 2年目以降 | 無料 | |

ポイント還元

| ポイントプログラム | OkiDokiポイント |

|---|---|

| ポイント還元率 | 0.5%~5.0% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| ポイント有効期限 | 2年間 |

| 最低交換単位 | 200ポイント |

マイレージ

| 交換可能なマイレージ |

|

|

|---|---|---|

| マイレージ還元率 | 1pt = 3マイル | |

| 最低交換単位 | 500ポイント | |

| マイレージ移行手数料 | 無料 | |

電子マネー

| チャージ可能な電子マネー |

|---|

付帯サービス

| 海外旅行障害保険 | 付帯条件 | 利用付帯 |

|---|---|---|

| 死亡・後遺障害 | 最高3,000万円 | |

| 傷害・疾病 | - | |

| 携行品損害 | 1旅行中20万円限度 | |

| 国内旅行傷害保険 | 最高3,000万円(利用付帯) | |

| ショッピング保険 | 100万円限度(海外) | |

| 備考 | 「JCBでe安心」付き | |